四半期業績推移随時更新中

| (単位:百万円) | 決算期 | 売上 | 営業利益 | 営業利益率 |

| FY2024.Q3 | 2024.06 | 30,620 | 7,402 | 24.17% |

| FY2024.Q4 | 2024.09 | 26,465 | 5,541 | 20.94% |

| FY2025.Q1 | 2024.12 | 27,963 | 7,680 | 27.46% |

| FY2025.Q2 | 2025.03 | 35,508 | 7,441 | 20.96% |

| (単位:百万円) | 決算期 | 売上 | 営業利益 | 営業利益率 |

| FY2017.Q2 | 2017.03 | 7,393 | 5,242 | 70.9% |

| FY2017.Q3 | 2017.06 | 5,019 | 3,074 | 61.25% |

| FY2017.Q4 | 2017.09 | 3,916 | 2,081 | 53.14% |

| FY2018.Q1 | 2017.12 | 4,394 | 2,268 | 51.62% |

| FY2018.Q2 | 2018.03 | 6,634 | 4,282 | 64.55% |

| FY2018.Q3 | 2018.06 | 5,436 | 3,150 | 57.95% |

| FY2018.Q4 | 2018.09 | 5,579 | 3,364 | 60.3% |

| FY2019.Q1 | 2018.12 | 3,377 | 1,295 | 38.35% |

| FY2019.Q2 | 2019.03 | 7,876 | 4,887 | 62.05% |

| FY2019.Q3 | 2019.06 | 8,796 | 4,236 | 48.16% |

| FY2019.Q4 | 2019.09 | 6,546 | 4,014 | 61.32% |

| FY2020.Q1 | 2019.12 | 3,698 | 1,497 | 40.48% |

| FY2020.Q2 | 2020.03 | 4,598 | 1,633 | 35.52% |

| FY2020.Q3 | 2020.06 | 1,609 | -399 | -24.8% |

| FY2020.Q4 | 2020.09 | 2,803 | -852 | -30.4% |

| FY2021.Q1 | 2020.12 | 3,824 | 984 | 25.73% |

| FY2021.Q2 | 2021.03 | 4,833 | 2,630 | 54.42% |

| FY2021.Q3 | 2021.06 | 4,377 | 1,987 | 45.4% |

| FY2021.Q4 | 2021.09 | 1,890 | -368 | -19.47% |

| FY2022.Q1 | 2021.12 | 15,673 | 3,405 | 21.73% |

| FY2022.Q2 | 2022.03 | 15,462 | 2,769 | 17.91% |

| FY2022.Q3 | 2022.06 | 16,346 | 3,661 | 22.4% |

| FY2022.Q4 | 2022.09 | 11,712 | 1,909 | 16.3% |

| FY2023.Q1 | 2022.12 | 17,416 | 7,092 | 40.72% |

| FY2023.Q2 | 2023.03 | 14,944 | 4,236 | 28.35% |

| FY2023.Q3 | 2023.06 | 15,676 | 4,065 | 25.93% |

| FY2023.Q4 | 2023.09 | 23,113 | 2,872 | 12.43% |

| FY2024.Q1 | 2023.12 | 24,393 | 8,321 | 34.11% |

| FY2024.Q2 | 2024.03 | 26,303 | 7,369 | 28.02% |

| FY2024.Q3 | 2024.06 | 30,620 | 7,402 | 24.17% |

| FY2024.Q4 | 2024.09 | 26,465 | 5,541 | 20.94% |

| FY2025.Q1 | 2024.12 | 27,963 | 7,680 | 27.46% |

| FY2025.Q2 | 2025.03 | 35,508 | 7,441 | 20.96% |

沿革

2001年11月東京都にて有限会社ファイナンシャル・プロダクト・グループとして設立。リース事業に係る顧客紹介等アドバイザリーサービスを行う。2002年10月有限会社エフ・ピー・ジーに、2002年11月有限会社FPGに商号変更、2004年2月に株式会社FPGに組織変更した。2004年8月海上輸送用コンテナ、2009年7月船舶、2011年4月航空機のオペレーティングリースの販売を開始。2010年9月に現在の東証ジャスダックに上場、2011年10月に東証二部、2012年10月に東証一部に変更。2022年4月市場区分の見直しによりプライム市場へ移行。日本型オペレーティングリースを主力に不動産関連、保険、証券など金融分野を多角的に展開している。

株主構成

有価証券報告書によると2022年3月31日時点の筆頭株主は、代表取締役谷村尚永氏の資産管理会社であるHTホールディングス株式会社で保有割合28.45%。日本マスタートラスト信託銀行の信託口が10.36%で続き、以降は保有割合5%以下で谷村尚永氏個人での保有、国内信託銀行信託口、JPモルガンなどが並ぶ。外国人株式保有比率は10%未満。

取締役会

取締役は5名(社内3名、社外2名)、監査役は3名(全員社外、1名は常勤)、監査役会設置会社である。社内取締役は代表取締役含む2名は現在の三井住友ファイナンス&リース株式会社出身、1名は現在の新生銀行、野村ホールディングスを経て入社している。

代表取締役の経歴

代表取締役社長代表執行役員の谷村尚永氏は1959年7月生まれ。関西学院大学卒業後、1983年4月住商リース株式会社(現三井住友ファイナンス&リース株式会社)入社。1998年8月ING Lease Japan N.Vに転じ、東京支店在日代表を務める。2001年11月同社設立、代表取締役に就任した。

報告セグメント

「ファンド・金融サービス事業」および「航空サービス事業」の2報告セグメントに大別されるが、「ファンド・金融サービス事業」の割合が高く、重要性が乏しいとのことでセグメント情報は開示されていない。決算説明資料ではリースファンド事業、不動産ファンド事業、その他事業に大別されており、2022年9月期第3四半期売上高47,481百万円の構成比はリースファンド事業23.6%、不動産ファンド事業74.4%、その他事業2.0%となっている。

事業モデル

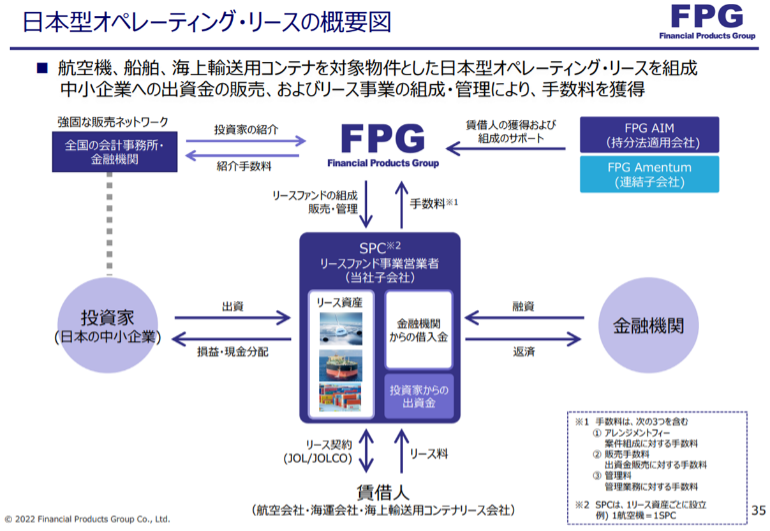

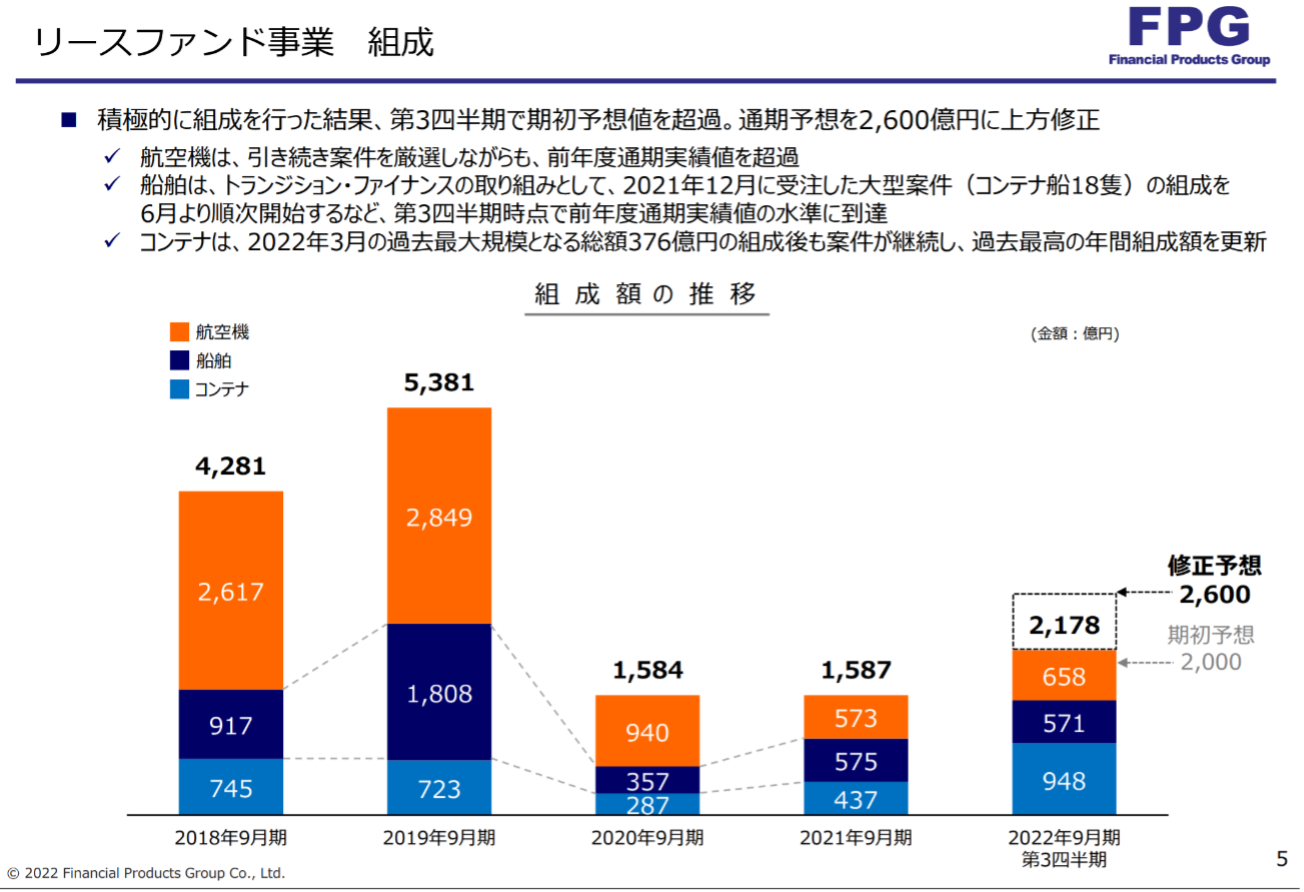

リースファンド事業は、オペレーティングリース事業を行うSPCを案件毎に設立し、その出資持分を投資家(主に中小企業)に販売する。JOL(リース満了時の資産購入選択権なし)及びJOLCO(リース満了時の資産購入選択権あり)の双方を扱う。SPCは投資家の出資金および借入金により資金調達し、航空機、船舶、海上輸送用コンテナを購入し、航空会社や海運会社に賃借するオペレーティングリースを行う。期によって異なるが、出資金の販売額を過去5期程度見ると、船舶やコンテナで半分強を占める期も多くみられ、航空機に偏ることなく分散されている。オペレーティングリース組成の対価として受け取るアレンジメントフィー、出資持分の販売手数料および管理料が収益源となる。

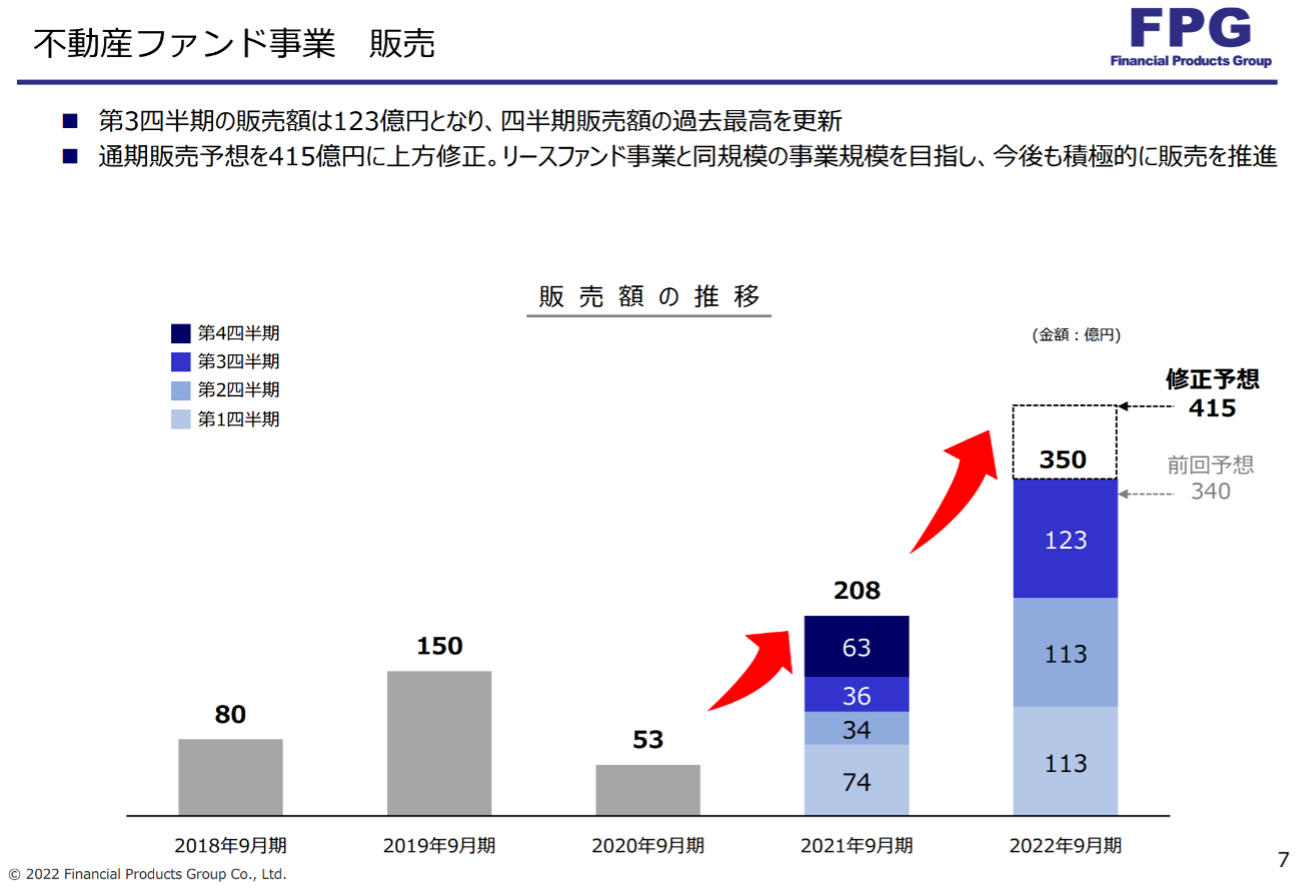

不動産ファンド事業では子会社の株式会社FPG信託の信託機能を活用し不動産小口化商品の組成・管理および投資家への販売を行っている。

新中計では、Fintech事業と不動産ファンド事業を重点領域に掲げ、給与前払いサービス『Q給』や不動産小口化商品の販売などが急速に伸ばしてきている。

競合他社

日本型オペレーティングリースを専業とする競合として、7172ジャパンインベストメントアドバイザー(2021年12月期売上高14,105百万円)、8604野村ホールディングスの子会社野村バブコックアンドブラウン株式会社などが挙げられる。

連結の範囲

連結子会社6社および持分法適用関連会社4社で構成され、主要子会社として航空機投資管理サービスを行うFPG Amentum Limited、信託事業を展開する株式会社FPG信託、航空事業を展開する株式会社FPGエアサービスなどが挙げられる。オランダ、シンガポール、UAE、アメリカ合衆国には、リース事業のアレンジメントを行うFPG Asset & Investment Managementなどの持分法適用関連会社を有す。

強み・弱み

業界トップシェアをもつこと、日本型オペレーティングリースを長らく行ってきた専業経験が同社の強み。また、航空機に偏らず、船舶やコンテナなどの案件組成ができる点も経営の安定性につながっている。一方で税制改正に伴う商品設計の見直し等の対応、リース物件の主要賃借先である航空業界、海運業界の設備投資動向によってリース組成が影響を受けることが課題。また、21年5月、航空運送事業者であるAir Mauritius Limited宛のリース債権が取立不能となる可能性がある旨開示されるなど、新型コロナウイルス感染症の影響をうけた航空業界の不振により債権健全性の低下も懸念される。不動産ファンド事業の拡大やFinTech事業の立ち上げなどにより「ワンストップ型ファイナンシャルサービス業」を志向しているが、同時に事業リスクの分散を図れると考えられる。

KPI

コロナ禍の影響から船舶・航空機の案件が急速に落ち込んだが既に回復基調にあることにくわえ、不動産ファンドも業績貢献比率が高まっていることから、下記の3つがKPIとして参考になろう。

①リースファンド事業組成金額(2022年9月期第3四半期累計217,888百万円)

②不動産ファンド事業組成金額(同45,460百万円)

③会計事務所とのパートナーシップ契約数(販売窓口となる。2022年6月末時点6,005件)

業績

概ね順調に業容を拡大してきたが、2020年9月期はコロナ禍の影響からリース賃借人のひとつである航空業界の経営環境が急速に悪化したことなどから、減収減益となった。2021年9月期以降は回復がみられ、2022年9月期にはコロナ禍以前の売上高を超えることを見込んでいる。フリーCFは毎期ブレが大きい。特に売上債権の増減額変動が大きくなっている。自己資本比率は20%~35%の範囲で変動している。