四半期業績推移随時更新中

| (単位:百万円) | 決算期 | 売上 | 営業利益 | 営業利益率 |

| FY2024.Q2 | 2023.09 | 3,719 | 267 | 7.18% |

| FY2024.Q3 | 2023.12 | 4,738 | 151 | 3.19% |

| FY2024.Q4 | 2024.03 | 6,971 | 240 | 3.44% |

| FY2025.Q1 | 2024.06 | 13,827 | 841 | 6.08% |

| (単位:百万円) | 決算期 | 売上 | 営業利益 | 営業利益率 |

| FY2022.Q4 | 2022.03 | 0 | 0 | 0% |

| FY2023.Q1 | 2022.06 | 2,784 | 113 | 4.06% |

| FY2023.Q2 | 2022.09 | 6,556 | 390 | 5.95% |

| FY2023.Q3 | 2022.12 | 2,783 | 31 | 1.11% |

| FY2023.Q4 | 2023.03 | 4,313 | 13 | 0.3% |

| FY2024.Q1 | 2023.06 | 5,616 | 322 | 5.73% |

| FY2024.Q2 | 2023.09 | 3,719 | 267 | 7.18% |

| FY2024.Q3 | 2023.12 | 4,738 | 151 | 3.19% |

| FY2024.Q4 | 2024.03 | 6,971 | 240 | 3.44% |

| FY2025.Q1 | 2024.06 | 13,827 | 841 | 6.08% |

沿革

2011年5月株式会社ブリッジ・シー設立。2017年10月株式会社ブリッジ・シー・キャピタルに商号変更。2018年11月「CREAL」のブランド名で不動産ファンドオンラインマーケットサービスを開始。2021年3月クリアル株式会社に商号変更。2022年4月東証グロース市場へ上場。不動産クラウドファンディングを展開する。

代表取締役の経歴

代表取締役社長の横田大造氏は1976年4月生まれ。早稲田大学を卒業後、200年6月現在のアクセンチュア株式会社に入社。2005年9月オリックス株式会社にて不動産ファイナンス業務に従事した後、2007年12月現在のラサール不動産投資顧問株式会社にて各種不動産投資業務に携わる。新生銀行にてヘルスケアREITを担当、また現在のケネディクス不動産投資顧問株式会社にて投資運用部長を務めた後、2017年4月より同社に参画、以降代表取締役を務める。

報告セグメント

2023年12月期 参照日時:

| セグメント | 売上高(百万円) |

| 資産運用プラットフォーム事業 | 14,073 |

同社の事業は「資産運用プラットフォーム事業」の単一セグメント。同事業は「CREAL」、「CREAL Partners」および「CREAL Pro」に細分化され、2023年3月期の売上高構成は各62.2%、29.4%、8.4%。

事業モデル

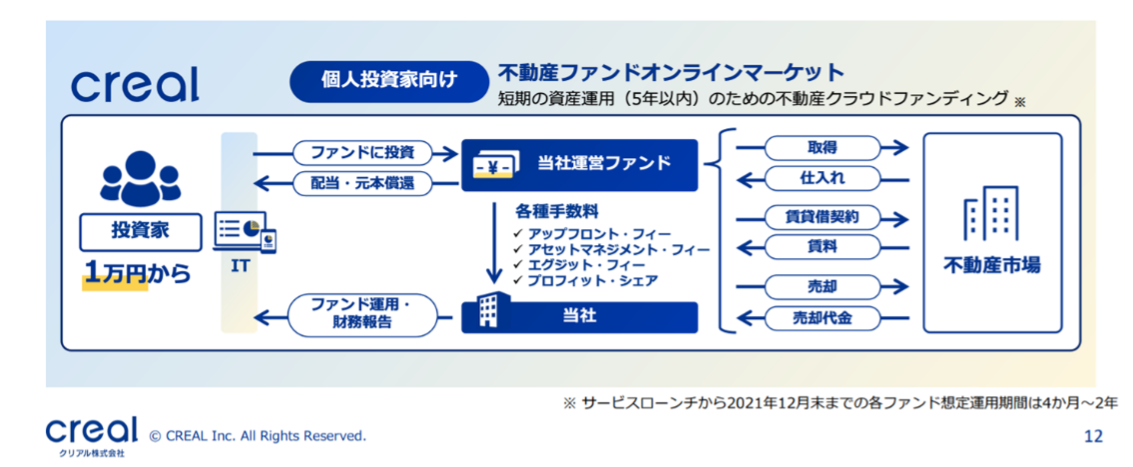

主力の「CREAL」は、クラウドファンディング技術を使用した、1万円からネットで手軽に不動産に投資が出来るサービス。投資後の物件管理や売却までのプロセスは同社が行い、投資家の手間を軽減している。クラウドファンディング運用資産残高調査第1位を3年連続獲得(2019年6月期~2021年6月期)、マーケットシェアは62%を占め、高い資金調達力を持つ。ファンド成立時に受け取るアップフロントフィー、運営管理にかかるアセットマネジメントフィー、運営終了時の不動産売却にかかるエグジットフィーなど、各種手数料および売却益が当初の目標利益を上回った際に得られるプロフィットシェアが同社の収益となる。

「CREAL Partners」は、投資金額は1,000万円からの個人投資家向けサービスで、主に首都圏の中古区分レジデンスへの投資を行っている。

「CREAL Pro」は機関投資家、富裕層向けのサービスで主にレジデンス、ホテル、ヘルスケア、保育園等の大型不動産への投資を通じた資産運用を行っている。

国内の少子高齢化、「人生百年時代」といわれる社会情勢に後押しされ、老後資金についての関心が高まっている。その中で「Fintech」を活用した資産運用のツールは急速に拡大しており、同社の属する不動産クラウドファンディングのマーケットは約2兆7,548億円(2020年)に拡大し、今後は約48兆8,935億円(2026年)にまで成長するとの予測がなされている。

競合他社

- 2987 タスキ(23年9月期売上高18,565百万円)

- 3458 シーアールイー(24年7月期売上高66,901百万円)

- 3482 ロードスターキャピタル(23年12月期売上高28,726百万円)

強み・弱み

不動産テックとECをかけあわせた事業は業界において稀有なポジションであり、同時に同社の強みと考えられる。またIT活用により業務効率化とコスト削減が図られている。リスクとしては、不動産価格の変動が挙げられ、将来不動産価格が下落した際には、同社の保有する棚卸資産の評価損が発生する可能性が、不動産価格が高騰した際には、物件の仕入が困難になる可能性が考えられる。

KPI

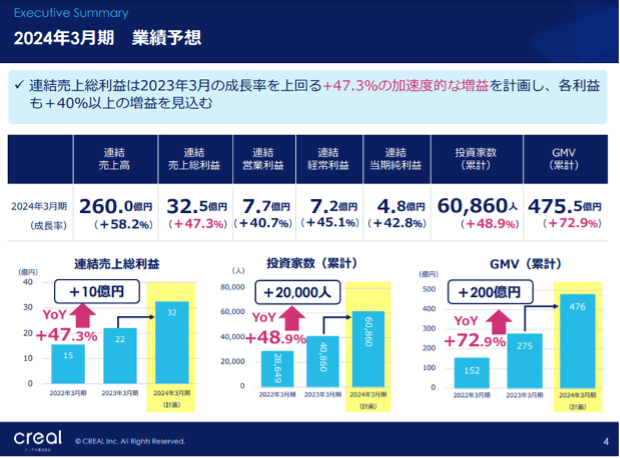

同社では投資家数およびGMVを主要KPIとしている。2023年3月期末までの各推移および次期予想は下図の通り。