四半期業績推移随時更新中

| (単位:百万円) | 決算期 | 売上 | 営業利益 | 営業利益率 |

| FY2024.Q3 | 2024.06 | 2,720 | 198 | 7.28% |

| FY2024.Q4 | 2024.09 | 2,791 | 137 | 4.91% |

| FY2025.Q1 | 2024.12 | 2,842 | 157 | 5.52% |

| FY2025.Q2 | 2025.03 | 2,878 | 91 | 3.16% |

| (単位:百万円) | 決算期 | 売上 | 営業利益 | 営業利益率 |

| FY2017.Q4 | 2017.09 | 641 | 33 | 5.15% |

| FY2018.Q1 | 2017.12 | 682 | 29 | 4.25% |

| FY2018.Q2 | 2018.03 | 746 | 48 | 6.43% |

| FY2018.Q3 | 2018.06 | 770 | 50 | 6.49% |

| FY2018.Q4 | 2018.09 | 835 | 30 | 3.59% |

| FY2019.Q1 | 2018.12 | 861 | 29 | 3.37% |

| FY2019.Q2 | 2019.03 | 882 | 36 | 4.08% |

| FY2019.Q3 | 2019.06 | 889 | 16 | 1.8% |

| FY2019.Q4 | 2019.09 | 964 | 47 | 4.88% |

| FY2020.Q1 | 2019.12 | 1,012 | 24 | 2.37% |

| FY2020.Q2 | 2020.03 | 1,095 | 26 | 2.37% |

| FY2020.Q3 | 2020.06 | 1,014 | 14 | 1.38% |

| FY2020.Q4 | 2020.09 | 1,034 | 13 | 1.26% |

| FY2021.Q1 | 2020.12 | 1,143 | 24 | 2.1% |

| FY2021.Q2 | 2021.03 | 1,312 | 87 | 6.63% |

| FY2021.Q3 | 2021.06 | 1,251 | 69 | 5.52% |

| FY2021.Q4 | 2021.09 | 1,201 | 52 | 4.33% |

| FY2022.Q1 | 2021.12 | 1,352 | 41 | 3.03% |

| FY2022.Q2 | 2022.03 | 1,521 | 29 | 1.91% |

| FY2022.Q3 | 2022.06 | 1,621 | -2 | -0.12% |

| FY2022.Q4 | 2022.09 | 1,858 | 44 | 2.37% |

| FY2023.Q1 | 2022.12 | 1,961 | 33 | 1.68% |

| FY2023.Q2 | 2023.03 | 2,171 | 89 | 4.1% |

| FY2023.Q3 | 2023.06 | 2,006 | -12 | -0.6% |

| FY2023.Q4 | 2023.09 | 2,231 | 125 | 5.6% |

| FY2024.Q1 | 2023.12 | 2,363 | 53 | 2.24% |

| FY2024.Q2 | 2024.03 | 2,734 | 185 | 6.77% |

| FY2024.Q3 | 2024.06 | 2,720 | 198 | 7.28% |

| FY2024.Q4 | 2024.09 | 2,791 | 137 | 4.91% |

| FY2025.Q1 | 2024.12 | 2,842 | 157 | 5.52% |

| FY2025.Q2 | 2025.03 | 2,878 | 91 | 3.16% |

沿革

2012年3月東京都にて人材向けサービス事業の展開を目的に株式会社みらいワークスを設立。同年4月プロフェッショナル人材マッチングサービス「FreeConsultant.jp」を開始。2017年12月東証マザーズ上場。2019年10月には株式会社スキルシフトを設立(2020年9月吸収合併)、地域貢献副業サービス「Skill Shift」開始。2020年7月株式会社日本人材機構より地方転職プラットフォーム「Glocal Mission Jobs」およびWebメディア「Glocal Mission Times」を譲り受ける。企業とフリーコンサルタントのマッチングサービス等を展開する。

株主構成

有価証券報告書によると2021年9月末時点の筆頭株主は、代表取締役の岡本祥治氏で保有割合52.22%。以降は保有割合5%未満で国内外証券、株式会社レフバ、同社監査役、その他個人の名が挙がっている。外国人株式保有比率は10%未満。

取締役会

取締役は3名(社内2名、社外1名)、監査役は3名(社内1名、社外2名)、監査役会設置会社である。社内取締役の池田真樹子氏は公認会計士事務所、6049イトクロ、3675クロス・マーケティンググループなどを経て同社へ入社した。

代表取締役の経歴

代表取締役社長の岡本祥治氏は1976年8月生まれ慶應義塾大学卒業後、2000年7月現アクセンチュア株式会社に入社しITコンサルタントを経験。その後はベンチャー企業にて新規事業の立ち上げなどに携わる。2007年には独立し、約4年半フリーランスとして活動。2012年3月同社を設立し、以降代表取締役を務める。

報告セグメント

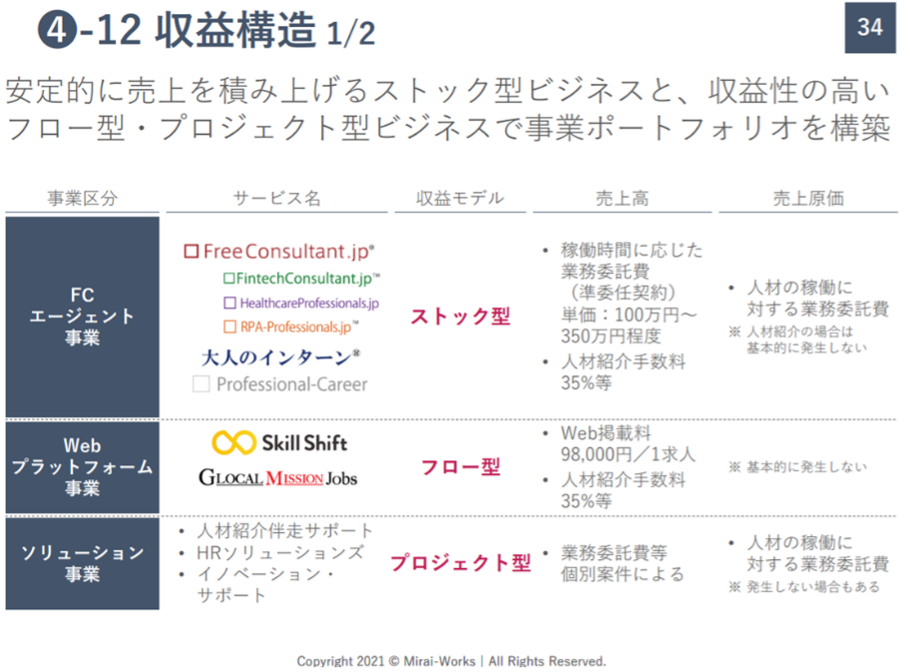

プロフェッショナル人材向けサービス事業の単一セグメント。FCエージェント事業、Webプラットフォーム事業、ソリューション事業に細分化される。2021年9月期では売上高の96.6%をFCエージェント事業が占めている。

事業モデル

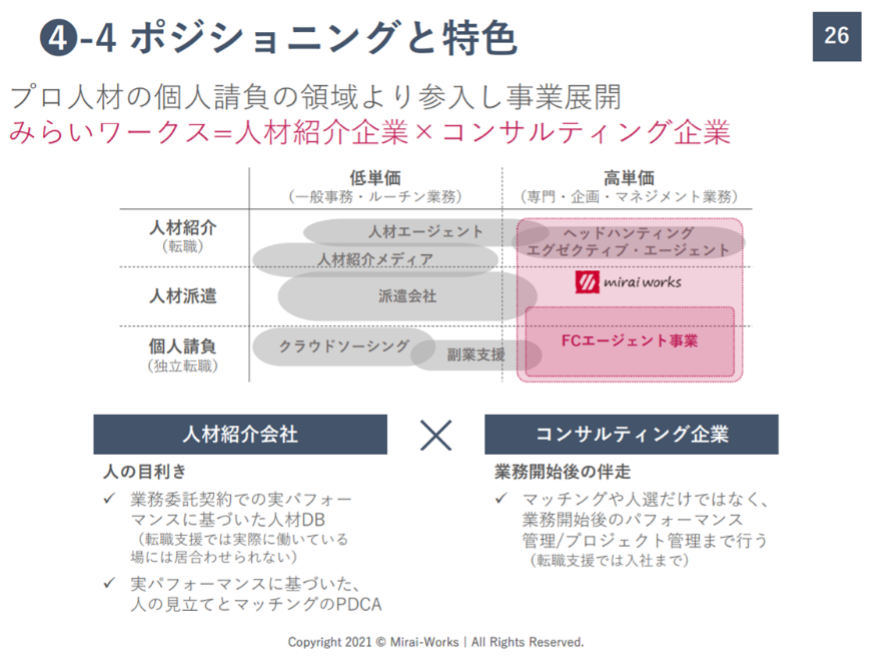

主力事業は「FreeConsultant.jp」に代表されるFCエージェント事業。同事業のビジネスモデルは、企業とプロの人材とをマッチングさせる事業といえる。事業会社やコンサルティング会社、システム開発会社が同社のクライアントとなっており、まず業務委託で同社が仕事を受注する。これを登録している独立したプロフェッショナルに業務委託の形で再発注する。このときに発生するマージンが、同社の利益となる。プロ人材といわれる人の中でも、フリーランスとして働く人は多くいる。そして、業務委託の仕事で働きたいと思った時に、その高いスキルを活かしてすぐに働くことができる仕組みを提供している。クライアント側からは同社に登録しているプロフェッショナル人材の中から最適なメンバーを選んで、プロジェクトチームを組成できる点、大手のコンサルタントファーム等に比して安価で導入することができる点がメリットとなる。

Webプラットフォーム事業は、同社Webサイトにて地方企業の求人情報を提供し、都市部人材が地方企業への転職もしくは副業・兼業を行うビジネスモデル。人材紹介手数料、Web掲載料が同社の収益となる。

ソリューション事業は同社が他事業で培ったノウハウ・ビッグデータを活用し、人材紹介事業の立ち上げ、セカンドキャリア構築支援やオープン・イノベーション支援等の案件を顧客企業より業務委託契約として受注し、サービス提供を行うビジネスモデルである。

競合他社

プロフェッショナル人材に特化した人材派遣としての競合は存在しないとみられる。

連結の範囲

同社は子会社を持たない。

強み・弱み

プロフェッショナル人材向けサービスで他社を先行していること、利用者の満足度は90パーセント以上と高い満足度を実現できている点、および口コミ等で事業が拡大している点が強み。また「働き方改革」「デジタル変革」「地方創生」といった国策も同社事業を後押しするものと考えられる。一方で「FreeConsultant.jp」および代表取締役への高い依存度が弱みと考えられる。

KPI

同社は以下をKPIとしている。

①大手企業売上高

②大手企業取引社数

③大手企業1社当たり売上高

④プロフェッショナル人材の登録者数(2021年9月末現在35,000人超)

⑤契約数(2021年9月期第4四半期1,128件)

⑥直接営業人員数(2021年9月期末約30人)

※同社は単体売上高1,000億円以上および連結年間売上高1,000億円以上の企業グループを大手企業と定義している。

業績

売上高は6期連続増収により2015年9月期の1,543百万円から2021年9月期には4,907百万円へと拡大している。その間の増収率は10%台~30%台。営業利益は営業人員にかかる人件費の増加や社内システム強化による経費の増加により同期間中は▲3百万円から232百万円の増加に止まる。フリーCFはプラスの期が多いが、前述の社内システムの投資費用が嵩んだ2020年9月期はマイナス。上場による資金調達や利益の積み増しにより自己資本比率は上昇傾向で、2021年9月期の自己資本比率は53.3%。