四半期業績推移随時更新中

| (単位:百万円) | 決算期 | 売上 | 営業利益 | 営業利益率 |

| FY2023.Q3 | 2023.06 | 43,536 | 2,281 | 5.24% |

| FY2023.Q4 | 2023.09 | 47,587 | 4,639 | 9.75% |

| FY2024.Q1 | 2023.12 | 52,540 | 5,350 | 10.18% |

| FY2024.Q2 | 2024.03 | 48,924 | 4,933 | 10.08% |

| (単位:百万円) | 決算期 | 売上 | 営業利益 | 営業利益率 |

| FY2017.Q2 | 2017.03 | 32,355 | 3,850 | 11.9% |

| FY2017.Q3 | 2017.06 | 28,018 | 1,275 | 4.55% |

| FY2017.Q4 | 2017.09 | 31,136 | 2,423 | 7.78% |

| FY2018.Q1 | 2017.12 | 34,940 | 4,609 | 13.19% |

| FY2018.Q2 | 2018.03 | 34,296 | 4,393 | 12.81% |

| FY2018.Q3 | 2018.06 | 31,187 | 1,792 | 5.75% |

| FY2018.Q4 | 2018.09 | 36,259 | 3,976 | 10.97% |

| FY2019.Q1 | 2018.12 | 39,399 | 4,965 | 12.6% |

| FY2019.Q2 | 2019.03 | 39,481 | 4,726 | 11.97% |

| FY2019.Q3 | 2019.06 | 35,002 | 2,049 | 5.85% |

| FY2019.Q4 | 2019.09 | 40,057 | 3,919 | 9.78% |

| FY2020.Q1 | 2019.12 | 42,706 | 5,018 | 11.75% |

| FY2020.Q2 | 2020.03 | 40,881 | 4,953 | 12.12% |

| FY2020.Q3 | 2020.06 | 31,956 | 64 | 0.2% |

| FY2020.Q4 | 2020.09 | 35,688 | 1,336 | 3.74% |

| FY2021.Q1 | 2020.12 | 39,612 | 3,069 | 7.75% |

| FY2021.Q2 | 2021.03 | 40,568 | 4,319 | 10.65% |

| FY2021.Q3 | 2021.06 | 38,647 | 1,966 | 5.09% |

| FY2021.Q4 | 2021.09 | 42,929 | 4,360 | 10.16% |

| FY2022.Q1 | 2021.12 | 43,398 | 4,331 | 9.98% |

| FY2022.Q2 | 2022.03 | 43,146 | 4,402 | 10.2% |

| FY2022.Q3 | 2022.06 | 40,486 | 1,910 | 4.72% |

| FY2022.Q4 | 2022.09 | 43,604 | 4,241 | 9.73% |

| FY2023.Q1 | 2022.12 | 49,062 | 4,874 | 9.93% |

| FY2023.Q2 | 2023.03 | 45,475 | 4,543 | 9.99% |

| FY2023.Q3 | 2023.06 | 43,536 | 2,281 | 5.24% |

| FY2023.Q4 | 2023.09 | 47,587 | 4,639 | 9.75% |

| FY2024.Q1 | 2023.12 | 52,540 | 5,350 | 10.18% |

| FY2024.Q2 | 2024.03 | 48,924 | 4,933 | 10.08% |

沿革

1959年10月、電気器具の部品加工ならびに販売を目的として、宝電機株式会社を設立。1965年より道路機械のレンタルを開始する。以来、建設現場で使用される機械・器具のレンタル商品化に努めてきた。1970年代には万博や新幹線、高速道などの工事にともなって営業所を全国に展開。1978年、対象領域・取扱商品を拡張し、イベント関連・民生品のレンタル(レントオール)を開始、日本初の総合レンタルショップを開店した。建機のみならず展示会やイベント用の機材、通信映像機器、産業界向けには生産加工機器のレンタルを展開。1992年にニシオレントオール マレーシアを設立、海外進出を果たす。2013年7月、東証一部に上場。2010年代はオーストラリアやシンガポールの現地企業に対して積極的にM&Aをおこなっている。

株主構成

参照日時:

| 氏名又は名称 | 所有株式数 | 割合 |

| ㈲ニシオトレーディング | 3,760,000 | 13.55% |

| 日本マスタートラスト信託銀行㈱(信託口) | 3,225,000 | 11.62% |

| THE SFP VALUE REALIZATION MASTER FUND LTD.|(常任代理人 立花証券㈱) | 1,944,000 | 7.01% |

| 西尾 公志 | 1,310,000 | 4.72% |

| ㈱日本カストディ銀行(信託口) | 1,288,000 | 4.64% |

| ニシオホールディングス社員持株会 | 1,222,000 | 4.4% |

| ニシオホールディングス取引先持株会 | 913,000 | 3.29% |

| 一般財団法人レントオール奨学財団 | 840,000 | 3.03% |

| THE CHASE MANHATTANBANK, N.A. LONDON SPECIAL OMNIBUS SECS LENDING ACCOUNT|(常任代理人 ㈱みずほ銀行決済営業部) | 721,000 | 2.6% |

| 日浦 知子 | 705,000 | 2.54% |

取締役会

参照日時:

| 役職名・氏名 | 生年月日 | 任期 | 所有株式数 |

|

代表取締役

社長

西尾 公志 | 1960年8月4日 | (注)3 | 1,310,000 |

|

取締役

特命事項担当

外村 圭弘 | 1955年7月12日 | (注)3 | 26,000 |

|

取締役

管理部門担当

四元 一夫 | 1959年6月8日 | (注)3 | 9,000 |

|

取締役

安全品質部門担当

瀬尾 伸一 | 1959年3月8日 | (注)3 | - |

| 取締役 島中 哲美 | 1953年3月5日 | (注)3 | - |

| 取締役 中小路 久美代 | 1963年6月15日 | (注)3 | - |

| 常勤監査役 森田 光一 | 1965年4月13日 | (注)4 | 14,000 |

| 監査役 阪口 祐康 | 1963年1月18日 | (注)4 | - |

| 監査役 阿部 修二 | 1949年2月7日 | (注)4 | - |

(注)1.取締役 島中哲美及び中小路久美代は社外取締役であります。

2.監査役 阪口祐康及び阿部修二は社外監査役であります。

3.取締役の任期は、2022年12月20日開催の第64回定時株主総会後、2年以内に終了する事業年度のうち最終のものに関する定時株主総会の終結の時までとなっています。

4.監査役の任期は、2021年12月20日開催の第63回定時株主総会後、4年以内に終了する事業年度のうち最終のものに関する定時株主総会の終結の時までとなっています。

※有価証券報告書から抜粋

代表取締役の経歴

代表取締役社長の西尾公志氏は1960年8月生まれ。東京大学を卒業後、1985年に株式会社小松製作所に入社。同社には1987年3月に入社した。翌1988年6月、経営計画室長に就任。また同年12月には取締役に就任している。1994年より現職を務めるほか、2021年8月現在グループ会社4社の代表取締役を兼任する。

報告セグメント

「レンタル関連事業」の単一セグメント。建設・設備工事用機器ならびにイベント用機材のレンタルを中心に、建設工事用機械のオペレーション業務の請負や工事用電気設備工事・電気配線工事、運送事業なども手がける。

2023年12月期 参照日時:

| セグメント | 売上高(百万円) |

| レンタル関連事業 | 50,424 |

事業モデル

レンタル関連事業のメインである国内建機分野は、全国400ヵ所に拠点を持つ。国内の建設業者全般を対象に道路土木工事や建築工事関連の機材をレンタルする。中小企業との取引が多く、年間ユーザーは20,000社を超える。レンタル資産の保有量が売上に直結するストックビジネスであり、国内外から積極的に商品を調達。一方で投資額については一定の資金制約もあるゆえ、同社では設備投資はEBITDAの範囲内との方針を定めている。イベント分野ではイベント・展示会向けの総合レンタルおよび設営を手がける。顧客よりイベントの相談を受け、会場の条件や顧客の要望に合わせて企画・設計の提案をおこなう。また会場では施工会社とともに設営を担い、運営まで一貫したサポート体制をとっている。

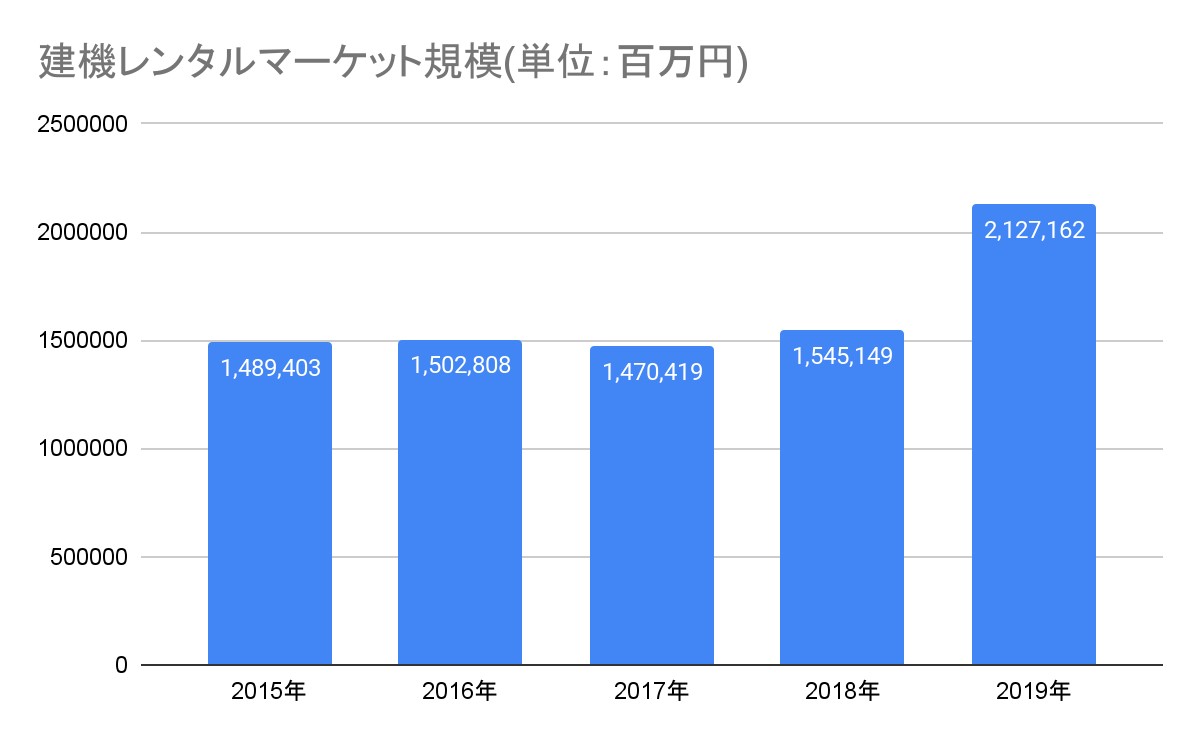

建設業界は交通インフラ新設や災害復旧・防災関連工事、都市圏の再開発などは底堅く推移するものの、民間建築需要の動きは弱い。新型コロナウイルスの影響による相次ぐ工事の見直しや中断の影響と、実体経済の落ち込みから民間の投資マインドの低下が懸念される。建機レンタル業界においては大手事業者が地方の中小レンタル事業者を吸収するなど業界再編が進みつつあり、先行きの不確実性が増している。

競合他社

- 9678 カナモト(23年10月期売上高197,481百万円)

- 9641 サコス(21年9月期売上高17,857百万円)

- 株式会社アクティオホールディングス

- 株式会社レンタルのニッケン

連結の範囲

連結子会社は32社と多い。うち海外はオーストラリア、東南アジアを中心に18社である。建機レンタルを手がける9641サコス、それぞれ高所作業機、フォークリフトの賃貸を手がけるオーストラリアの2社、シンガポールで建機レンタルをおこなう1社である。

強み・弱み

ICT施工が強み。他社に先駆けて2000年に取り組みを本格化し、通信機器を専門に取り扱う部署を設置。ICT施工に関するノウハウは業界トップである。建設投資の先行きが不透明な中、省人化によるICT施工や無人化に向けたAIなど、生産性向上によって売上のさらなる拡大を狙う。しかしながら建機レンタルが収益の主軸である同社にとって、建設投資の先行き不透明感はやはり大きな懸念材料となる。M&Aによる海外売上の拡大や非建機部門、異業種の開拓など、リスク分散に取り組む。

KPI

- 建設投資の推移

- 海外売上高

- EBITDA