四半期業績推移随時更新中

| (単位:百万円) | 決算期 | 売上 | 営業利益 | 営業利益率 |

| FY2024.Q2 | 2023.09 | 28,052 | 0 | 0% |

| FY2024.Q3 | 2023.12 | 31,005 | 0 | 0% |

| FY2024.Q4 | 2024.03 | 31,583 | 0 | 0% |

| FY2025.Q1 | 2024.06 | 30,039 | 0 | 0% |

| (単位:百万円) | 決算期 | 売上 | 営業利益 | 営業利益率 |

| FY2017.Q4 | 2017.03 | 22,875 | 0 | 0% |

| FY2018.Q1 | 2017.06 | 25,530 | 0 | 0% |

| FY2018.Q2 | 2017.09 | 22,187 | 0 | 0% |

| FY2018.Q3 | 2017.12 | 23,310 | 0 | 0% |

| FY2018.Q4 | 2018.03 | 24,779 | 0 | 0% |

| FY2019.Q1 | 2018.06 | 27,413 | 0 | 0% |

| FY2019.Q2 | 2018.09 | 22,730 | 0 | 0% |

| FY2019.Q3 | 2018.12 | 23,519 | 0 | 0% |

| FY2019.Q4 | 2019.03 | 24,171 | 0 | 0% |

| FY2020.Q1 | 2019.06 | 22,711 | 0 | 0% |

| FY2020.Q2 | 2019.09 | 21,136 | 0 | 0% |

| FY2020.Q3 | 2019.12 | 21,942 | 0 | 0% |

| FY2020.Q4 | 2020.03 | 24,563 | 0 | 0% |

| FY2021.Q1 | 2020.06 | 21,906 | 0 | 0% |

| FY2021.Q2 | 2020.09 | 21,157 | 0 | 0% |

| FY2021.Q3 | 2020.12 | 22,654 | 0 | 0% |

| FY2021.Q4 | 2021.03 | 23,461 | 0 | 0% |

| FY2022.Q1 | 2021.06 | 21,816 | 0 | 0% |

| FY2022.Q2 | 2021.09 | 24,330 | 0 | 0% |

| FY2022.Q3 | 2021.12 | 22,232 | 0 | 0% |

| FY2022.Q4 | 2022.03 | 26,733 | 0 | 0% |

| FY2023.Q1 | 2022.06 | 32,789 | 0 | 0% |

| FY2023.Q2 | 2022.09 | 23,214 | 0 | 0% |

| FY2023.Q3 | 2022.12 | 24,441 | 0 | 0% |

| FY2023.Q4 | 2023.03 | 32,239 | 0 | 0% |

| FY2024.Q1 | 2023.06 | 29,536 | 0 | 0% |

| FY2024.Q2 | 2023.09 | 28,052 | 0 | 0% |

| FY2024.Q3 | 2023.12 | 31,005 | 0 | 0% |

| FY2024.Q4 | 2024.03 | 31,583 | 0 | 0% |

| FY2025.Q1 | 2024.06 | 30,039 | 0 | 0% |

沿革

1889年8月設立の松江銀行と1894年1月設立の米子銀行が1941年7月に合併し、株式会社山隂合同銀行を設立。1985年10月東証二部上場、1987年9月東証一部に変更。1991年4月同地域の第二地銀、株式会社ふそう銀行と合併。1997年10月株式会社山陰合同銀行に商号変更。島根県、鳥取県を地盤とする地方銀行である。

株主構成

参照日時:

| 氏名又は名称 | 所有株式数 | 割合 |

| 日本マスタートラスト信託銀行株式会社(信託口) | 16,738,000 | 10.76% |

| 株式会社日本カストディ銀行(信託口) | 8,045,000 | 5.17% |

| 日本生命保険相互会社 | 4,076,000 | 2.62% |

| 山陰合同銀行従業員持株会 | 3,500,000 | 2.25% |

| DFA INTL SMALL CAP VALUE PORTFOLIO(常任代理人シティバンク、エヌ・エイ東京支店) | 3,111,000 | 2% |

| 明治安田生命保険相互会社 | 3,050,000 | 1.96% |

| 住友生命保険相互会社 | 3,006,000 | 1.93% |

| 第一生命保険株式会社 | 2,261,000 | 1.45% |

| JP MORGAN CHASE BANK 385781(常任代理人 株式会社みずほ銀行決済営業部) | 2,017,000 | 1.29% |

| STATE STREET BANK WEST CLIENT - TREATY 505234(常任代理人 株式会社みずほ銀行決済営業部) | 1,905,000 | 1.22% |

取締役会

参照日時:

| 役職名・氏名 | 生年月日 | 任期 | 所有株式数 |

| 取締役頭取(代表取締役) 山 崎 徹 | 1958年8月20日 | 2023年6月から1年 | 39,000 |

| 取締役専務執行役員 (代表取締役) 井 田 修 一 | 1965年3月28日 | 2023年6月から1年 | 12,000 |

| 取締役専務執行役員 (代表取締役) 秋 下 宗 一 | 1964年6月28日 | 2023年6月から1年 | 12,000 |

| 取締役専務執行役員 吉 川 浩 | 1966年2月23日 | 2023年6月から1年 | 8,000 |

| 取締役 倉 都 康 行 | 1955年6月23日 | 2023年6月から1年 | 4,000 |

| 取締役 後 藤 康 浩 | 1958年9月18日 | 2023年6月から1年 | 2,000 |

| 取締役 本 井 稚 恵 | 1963年7月28日 | 2023年6月から1年 | - |

| 取締役(監査等委員) 伊 藤 信 二 | 1965年8月27日 | 2023年6月から2年 | 3,000 |

| 取締役(監査等委員) 中 村 真実子 | 1967年4月21日 | 2023年6月から2年 | 10,000 |

| 取締役(監査等委員) 今 岡 正 一 | 1964年10月21日 | 2023年6月から2年 | 18,000 |

| 取締役(監査等委員) 足 立 珠 希 | 1971年2月25日 | 2023年6月から2年 | 5,000 |

| 取締役(監査等委員) 瀬 古 智 昭 | 1971年2月15日 | 2023年6月から2年 | 1,000 |

(注) 1 取締役 倉都康行、後藤康浩、本井稚恵、今岡正一、足立珠希、瀬古智昭は、会社法第2条第15号に定める社外取締役であります。なお、本井稚恵の戸籍上の氏名は、久保田稚恵であります。

2 監査等委員会の体制は、次のとおりであります。 委員長 中村真実子、委員 伊藤信二、委員 今岡正一、委員 足立珠希、委員 瀬古智昭なお、伊藤信二及び中村真実子は、常勤の監査等委員であります。

3 当行は、監査等委員である取締役が法令に定める員数を欠くことになる場合に備え、会社法第329条第3項に定める補欠の監査等委員である取締役1名を選任しております。補欠の監査等委員である取締役の略歴は次のとおりであります。 氏名 生年月日 略歴 所有株式数(千株) 丸 山 創 1976年9月6日生 2004年10月 検察官任官 ─ 2008年10月 弁護士登録(島根県弁護士会入会) 2013年 1月 島根丸山法律事務所代表(現職) 2017年 4月 公立大学法人島根県立大学監事

4 当行は執行役員制度を導入しております。執行役員は、取締役会からの委任に基づき、業務執行を行います。これにより、取締役が担うべき「経営に関する意思決定機能」及び「業務執行監督機能」と、執行役員が担うべき「業務執行機能」を分離してそれぞれの役割と責任を明確にし、機動的な業務執行が可能な体制としております。なお、有価証券報告書提出日現在の執行役員(取締役を兼務する執行役員を除く。)の状況は、次のとおりであります。 役名 職名 氏名 常務執行役員 Nアライアンス戦略本部長 景 山 英 俊 常務執行役員 DX推進本部長 生 田 博 久 常務執行役員 山陽営業本部長 金 谷 智 文 常務執行役員 関西営業本部長 吉 川 栄 司 執行役員 IT統括部長 安 田 譲 執行役員 石見営業本部長 成 相 昇 執行役員 経営企画部長 田 中 良 和 執行役員 米子営業本部長 吉 岡 佐和子 執行役員 鳥取営業部長、鳥取法人本部 鳥取法人部長 石 橋 潤 執行役員 米子支店長、米子法人本部 米子法人部長 山 内 秀 洋 執行役員 本店営業部長、松江法人本部 本店法人部長 高 橋 一 成 執行役員 広島支店長 福 田 朋 之

5 取締役のスキル・マトリックス 社内取締役 氏 名 役職名 専門性 経営戦略 ESG・SDGs リスクマネジメント 人事マネジメント 営業・マーケティング 市場運用 DX・IT 山 崎 徹 (男性) 取締役頭取 ● ● ● ● ● ● 井 田 修 一 (男性) 取締役専務執行役員 ● ● ● 秋 下 宗 一 (男性) 取締役専務執行役員 ● ● ● ● 吉 川 浩 (男性) 取締役専務執行役員 ● ● ● 伊 藤 信 二 (男性) 取締役(監査等委員) ● 中 村 真実子 (女性) 取締役(監査等委員) ● ● 社外取締役(独立) 氏 名 役職名 専門性 経営戦略 ESG・SDGs グローバルビジネス DX・IT 金融 財務・会計 法務 倉 都 康 行 (男性) 取締役 ● ● ● 後 藤 康 浩 (男性) 取締役 ● ● ● 本 井 稚 恵 (女性) 取締役 ● ● ● 今 岡 正 一 (男性) 取締役(監査等委員) ● ● 足 立 珠 希 (女性) 取締役(監査等委員) ● ● 瀬 古 智 昭 (男性) 取締役(監査等委員) ● ●

※有価証券報告書から抜粋

代表取締役の経歴

代表取締役は2名。取締役会長の石丸文男氏は1954年10月生まれ。神戸大学卒業後、1977年4月同行に入行。行内要職を歴任後、2015年6月取締役頭取就任。

2020年6月より現職を務める。

取締役頭取の山崎徹氏は1958年8月生まれ。慶應義塾大学卒業後、1982年4月同行に入行。行内要職を歴任後、2020年6月現職に就任。

報告セグメント

「銀行業」および「リース業」の2報告セグメントに大別されるほか、報告セグメントに含まれない信用保証業等のその他がある。

2023年12月期 参照日時:

| セグメント | 売上高(百万円) |

| 銀行業 | 73,304 |

| リース業 | 11,980 |

事業モデル

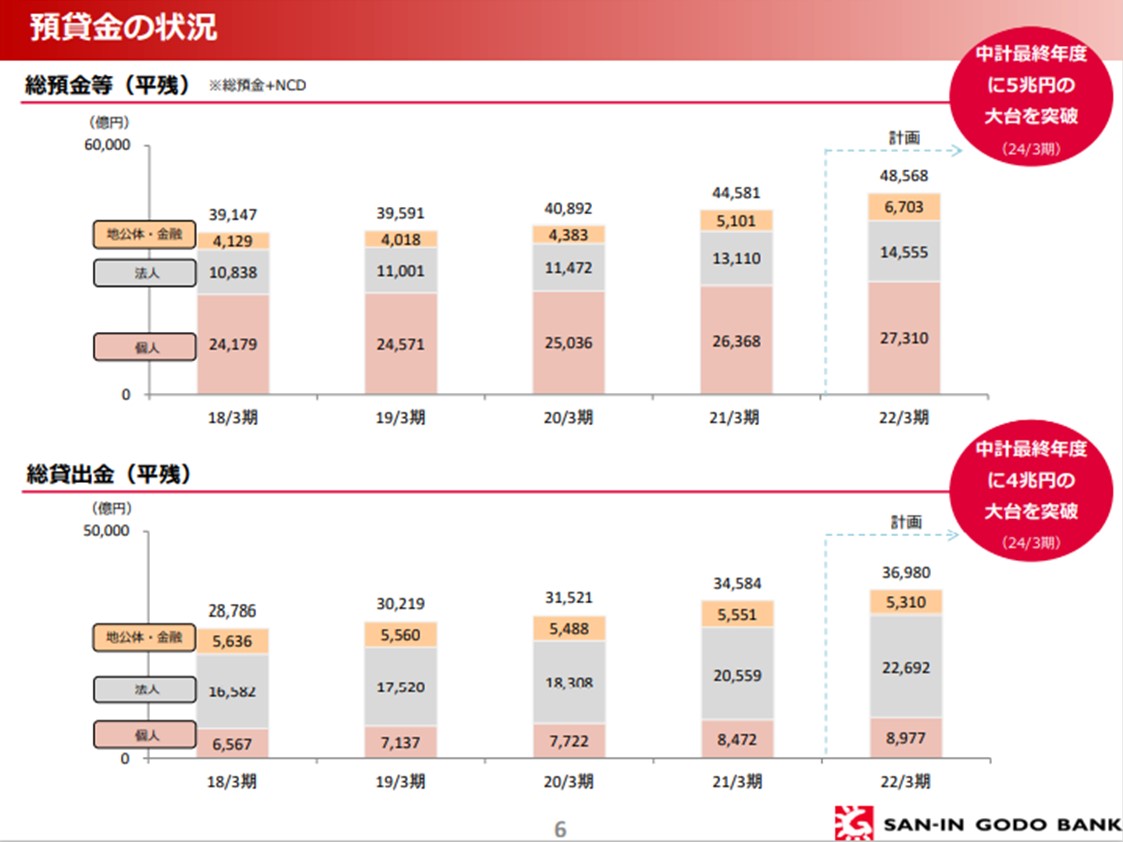

第一地方銀行として、島根県、鳥取県にて銀行業を営む。預金残高、貸出残高の規模は全国の地銀、第二地銀102行中30位台中盤程度に位置する。両県内のほか、兵庫県、大阪府、岡山県、東京都に拠点を持ち、エリア外の法人取引を増やしている。貸出金の地域別の割合は兵庫・大阪が3割強、広島・岡山で2割弱となっている。

同時点の貸出先別残高シェアは、個人が大勢を占めるその他が28.09%、不動産業、物品賃貸業13.75%、製造業12.76%などとなっている。

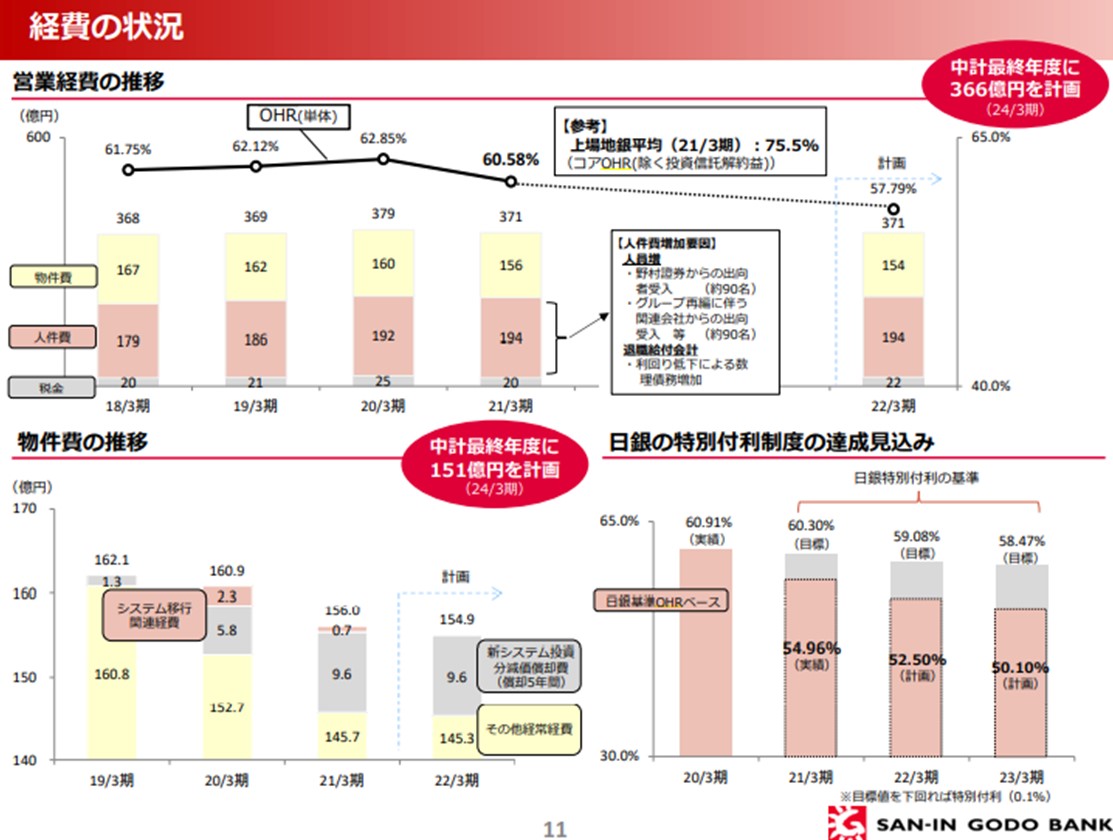

また店舗網の合理化や外部機関とのATM提携などにより、経費低減を図る。また2024年3月期までに退職などにより250名程度の人員減を見込む。コアOHRは70.81%。

銀行業界は預金量の増加が続く中、金融政策による低金利環境が続き貸出利息が減少、収支バランスが悪化している。そうした中、地銀間の経営統合や広域連携など、業界再編の動きがみられている。またATM手数料の見直し、グループ会社を通じた金融商品の販売など、収益構造に変化が起きている。

競合他社

- 7150 島根銀行(24年3月期売上高9,203百万円)

- 8383 鳥取銀行(24年3月期売上高14,646百万円)

- 8382 中国銀行(22年3月期売上高128,565百万円)

- 8418 山口フィナンシャルグループ(24年3月期売上高184,753百万円)

島根県、鳥取県を地盤とする地方銀行として、7150島根銀行 (2021年3月期経常収益8,184百万円)、8383鳥取銀行(同13,409百万円)、営業エリアが近接する8382中国銀行(同116,976百万円)、8418山口フィナンシャルグループ(同183,255百万円)などが挙げられる。

連結の範囲

連結子会社は9社。リース業を行う山陰総合リース株式会社、クレジットカード業務等を行う株式会社ごうぎんクレジットなどが存在する。かつては証券業務を担うごうぎん証券株式会社が存在していたが、2020年10月野村證券への営業譲渡に伴い営業終了している。

強み・弱み

島根県、鳥取県で圧倒的なシェアを持つことが強み。一方で両県は人口減少、高齢化進行が顕著で資金需要が弱く、結果として預証率が高くなり相応の金利リスクを負っているものと考えられる(2020年3月期39.1%:全国銀行平均24.5%)。山陽地域や兵庫県、大阪府へ展開、貸出金残高を伸ばしているが、不良債権額の増加がみられる(不良債権比率は低下傾向)。

KPI

- 預金残高

- 貸出残高

- 総資金利鞘

- 不良債権比率

- 単体自己資本比率