四半期業績推移随時更新中

| (単位:百万円) | 決算期 | 売上 | 営業利益 | 営業利益率 |

| FY2024.Q3 | 2024.08 | 874 | 147 | 16.82% |

| FY2024.Q4 | 2024.09 | 336 | 58 | 17.26% |

| FY2025.Q1 | 2024.12 | 921 | 155 | 16.83% |

| FY2025.Q2 | 2025.03 | 1,095 | 214 | 19.54% |

| (単位:百万円) | 決算期 | 売上 | 営業利益 | 営業利益率 |

| FY2020.Q3 | 2020.08 | 542 | 51 | 9.41% |

| FY2020.Q4 | 2020.11 | 614 | 89 | 14.5% |

| FY2021.Q1 | 2021.02 | 586 | 71 | 12.12% |

| FY2021.Q2 | 2021.05 | 700 | 101 | 14.43% |

| FY2021.Q3 | 2021.08 | 689 | 106 | 15.38% |

| FY2021.Q4 | 2021.11 | 757 | 134 | 17.7% |

| FY2022.Q1 | 2022.02 | 733 | 126 | 17.19% |

| FY2022.Q2 | 2022.05 | 834 | 160 | 19.18% |

| FY2022.Q3 | 2022.08 | 771 | 137 | 17.77% |

| FY2022.Q4 | 2022.11 | 918 | 194 | 21.13% |

| FY2023.Q1 | 2023.02 | 806 | 143 | 17.74% |

| FY2023.Q2 | 2023.05 | 902 | 173 | 19.18% |

| FY2023.Q3 | 2023.08 | 812 | 145 | 17.86% |

| FY2023.Q4 | 2023.11 | 922 | 182 | 19.74% |

| FY2024.Q1 | 2024.02 | 837 | 138 | 16.49% |

| FY2024.Q2 | 2024.05 | 933 | 176 | 18.86% |

| FY2024.Q3 | 2024.08 | 874 | 147 | 16.82% |

| FY2024.Q4 | 2024.09 | 336 | 58 | 17.26% |

| FY2025.Q1 | 2024.12 | 921 | 155 | 16.83% |

| FY2025.Q2 | 2025.03 | 1,095 | 214 | 19.54% |

沿革

2016年11月にソフトウエア開発請負業務を営む株式会社テックジャパンと株式会社シナノシステムエンジニアリングの新設合併によって、ティアンドエス株式会社を設立。2020年8月に東証マザーズに上場。本社は神奈川県横浜市。大企業等の社内システ ムの開発請負業務や保守業務が事業の柱で、半導体工場向けにAIや画像認識を用いたシステム運用も提供する、AIプロセッサの開発も東北大学と進める。

株主構成

2020年11月期有価証券報告書よると2020年11月末時点の大株主は、筆頭株主が代表取締役執行役員社長の武川義浩氏で38.6%、次いで合併元企業の元役員である日下理氏が9.9%、元役員の渡辺照男氏が9.5%、元取締役の遠藤玲氏が6.8%、同社従業員の日下寛之氏が6.1%等、代表取締役や元役員、従業員等の個人が並ぶ。外国人株式保有比率は10%未満。

取締役会

取締役は6名(社内4名、社外2名)、うち監査等委員3名 (社内1名、社外2名)、監査等委員会設置会社である。社内取締役の福田悦生氏と永谷孝俊氏は6502東芝の出身者であり、福田悦生氏は東北大学で特任教授を兼任。木下洋氏は有限責任あずさ監査法人出身で公認会計士資格を保有する等、多種多様な経歴を持つ社内取締役が揃う。

代表取締役の経歴

代表取締役執行役員社長の武川義浩氏は1961年8月生まれ。1984年4月に株式会社ティーエスディーに入社し、株式会社アイネットを経て、1997年2月に株式会社テックジャパンの代表取締役社長に就任。その後、有限会社ソフトワールドの代表取締役社長や株式会社フィックスターズの取締役に就任。2016年11月に同社の代表取締役社長を経て、2020年1月に現職に就任した。

報告セグメント

「システム開発及びその関連サービス」の単一セグメントで、「ソリューションカテゴリー」と「半導体カテゴリー」、「先進技術ソリューションカテゴリー」の3つのカテゴリーから構成される。2021年11月期第1四半期の売上高は586百万円で、ソリューションカテゴリーが454百万円で77.5%、半導体カテゴリーが111百万円で18.9%、先進技術ソリューションカテゴリーが20百万円で3.4%を占める。カテゴリー毎の利益率は公表されていない。

事業モデル

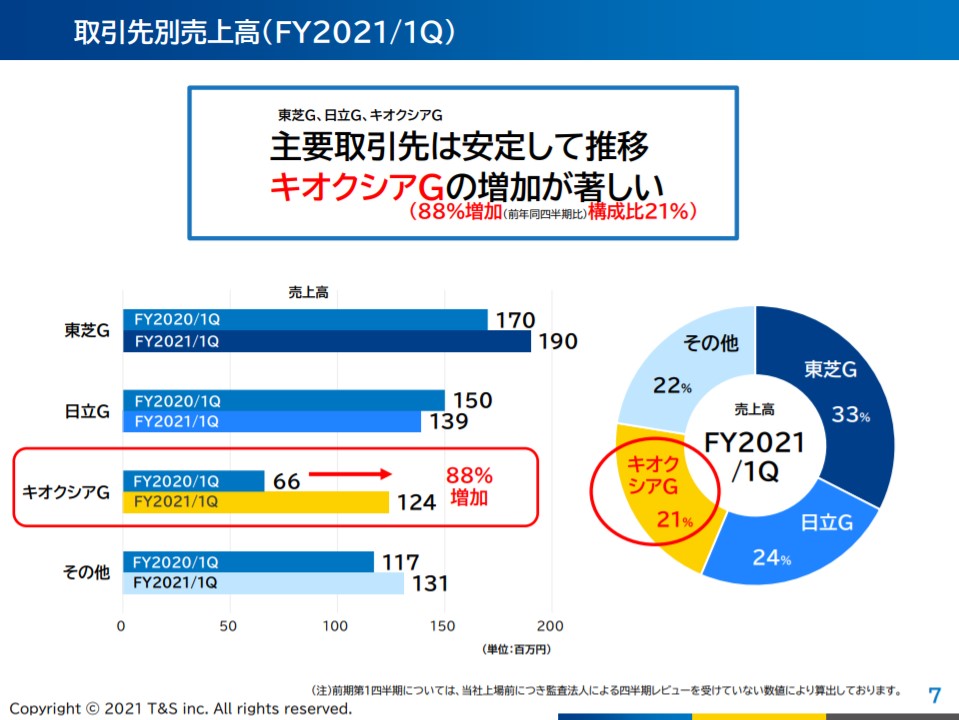

主力のソリューションカテゴリーは、基盤事業として位置付けられており、大手企業向けに社内ソフトウエアの開発や保守の請負・派遣業務を行う。開発前のコンサルティング業務から開発後の運用保守業務までを一貫して対応する。請負業務と派遣業務における売上比は3:1であり、キオクシアグループや東芝グループ、日立グループ向けが中心だが、産業領域に特化せず製造業、サービス業など様々な業種をターゲットにサービスを展開する。

半導体カテゴリーでは、半導体工場内のシステム運用・保守からインフラ構築等の支援を行い、同社では安定事業として位置付けている。キオクシアグループと東芝グループ向けが中心であり、顧客工場に同社のスタッフが常駐してシステムの運用・保守業務を行うため、工場が存続する限り安定して事業が継続する点が特徴である。

世界半導体市場は2020年で前年比+5.1%、2021年で前年比+8.4%で拡大しており、今後も成長が見込まれる。日本の半導体市場は2021年で4兆174億円になると予測される。

先進技術ソリューションカテゴリーでは、ソフトウエアの高機能化や品質向上に向けたサービスの提供を行う。AIに基づく画像処理や機械学習等の高度なソフトウエア技術を駆使して、ソフトウエアの請負開発を実施。カテゴリー毎の売上構成比率は低いものの、現在7267ホンダ、6645オムロン、6701NECなどからの受託開発を行う。同社では成長事業と位置付け、同カテゴリー内で行っていた研究開発業務を独立させて2020年12月にはR&Dセンターを設立。また2019年から東北大学と次世代メモリの共同開発をスタート。次世代CPUに用いられるMRAM(磁気抵抗メモリ)を搭載したAIプロセッサーの開発。中小企業庁の「戦略的基盤技術高度化支援事業」に採択され、実現すれば業績の急拡大が見込まれる。

主要取引先はキオクシア株式会社で、2020年11月期では同社向け売上高が連結売上高の約14.5%を占める。

競合他社

端末や車載向けシステム開発が中心の2317システナ(2021年3月期売上高60,871百万円)、金融・通信業向けのシステム開発が中心の3916デジタル・インフォメーション・テクノロジー(2020年6月期売上高13,495百万円)競合として挙げられる。

連結の範囲

連結の対象となる子会社や関連会社を持たない。

強み・弱み

強みとして顧客基盤の安定性が挙げられる。売上高の8割近くをキオクシアグループと東芝グループ、日立グループといった大手企業が占めており、合併元の株式会社シナノシステムエンジニアリングから約30年に及んで長年築いてきた取引関係を有する。半導体カテゴリーでは工場を一度止めると再稼働まで半年近くの時間を有し、基本的に工場は稼働した状態が続くことから、事業継続の安定性が高い。キオクシアグループでは生産管理システムを25年に渡って提供する等、同社のシステムが各グループのシステムインフラに深く根付いているため、競合他社による介入が難しい点が特徴である。

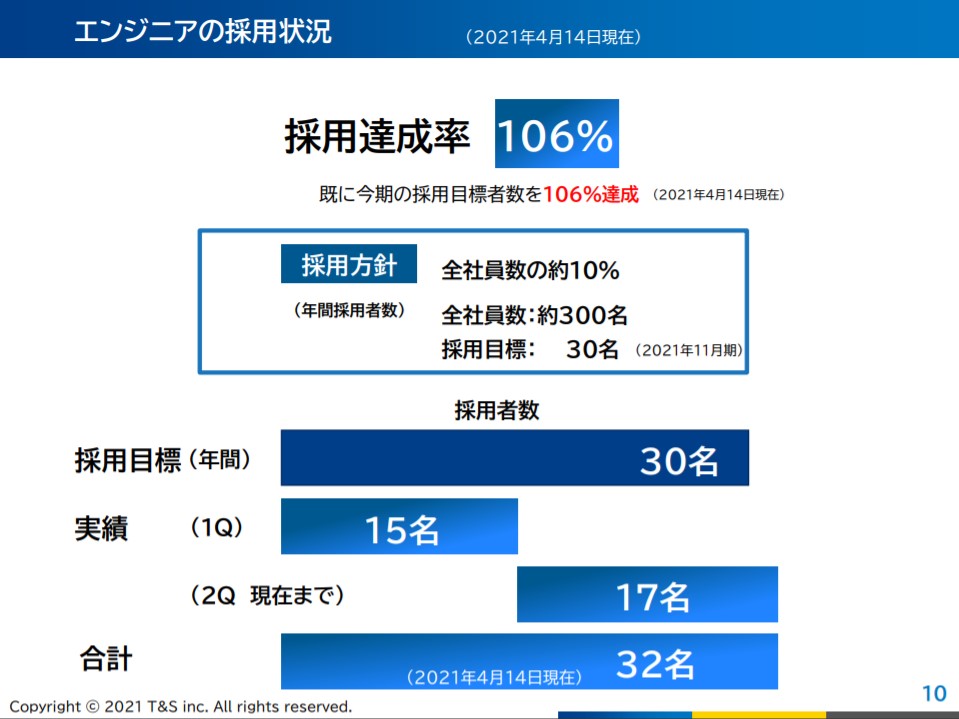

懸念点として国内のIT市場では市場伸び率に対してIT人材の不足が生じており、先進技術ソリューションカテゴリーでのIT人材の確保が困難となった場合、新規事業開発への影響が考えられること、大手企業グループと安定した取引を継続しているものの、依存度が高く当該企業の事業方針、経営状況が同社受注に影響を与える可能性があることなどが挙げられる。

KPI

KPIには①取引先別売上高、②エンジニアの採用達成率が挙げられる。

①取引先別売上高(2021年11月期第1四半期)

②エンジニアの採用達成率:106%(同)

業績

2017年11月期から2019年11月期にかけては1.2倍に拡大したものの、2020年11月期は新型コロナ流行による対面での営業活動の制限や人材採用活動の増員計画未達により 前期比▲1.3%の減収となった。経常利益は2017年11月期から2020年11月期にかけて約2倍に拡大。CF計算表が作成された2018年11月期以降、フリーCFはプラスを継続。 自己資本比率は2020年11月期で80.7%。上場に伴う株式発行により、前期の55.7%から大幅に改善した。