四半期業績推移随時更新中

| (単位:百万円) | 決算期 | 売上 | 営業利益 | 営業利益率 |

| FY2024.Q1 | 2023.10 | 2,172 | 234 | 10.77% |

| FY2024.Q2 | 2024.01 | 2,091 | 114 | 5.45% |

| FY2024.Q3 | 2024.04 | 2,045 | 69 | 3.37% |

| FY2024.Q4 | 2024.07 | 2,494 | -185 | -7.42% |

| (単位:百万円) | 決算期 | 売上 | 営業利益 | 営業利益率 |

| FY2017.Q3 | 2017.04 | 1,754 | -35 | -2% |

| FY2017.Q4 | 2017.07 | 1,924 | -18 | -0.94% |

| FY2018.Q1 | 2017.10 | 2,014 | 44 | 2.18% |

| FY2018.Q2 | 2018.01 | 2,118 | 61 | 2.88% |

| FY2018.Q3 | 2018.04 | 2,140 | 56 | 2.62% |

| FY2018.Q4 | 2018.07 | 2,108 | -32 | -1.52% |

| FY2019.Q1 | 2018.10 | 2,000 | -5 | -0.25% |

| FY2019.Q2 | 2019.01 | 1,891 | -52 | -2.75% |

| FY2019.Q3 | 2019.04 | 1,580 | -186 | -11.77% |

| FY2019.Q4 | 2019.07 | 1,630 | -101 | -6.2% |

| FY2020.Q1 | 2019.10 | 1,821 | -60 | -3.29% |

| FY2020.Q2 | 2020.01 | 2,100 | 133 | 6.33% |

| FY2020.Q3 | 2020.04 | 1,980 | 65 | 3.28% |

| FY2020.Q4 | 2020.07 | 2,046 | 41 | 2% |

| FY2021.Q1 | 2020.10 | 1,994 | 13 | 0.65% |

| FY2021.Q2 | 2021.01 | 1,799 | 32 | 1.78% |

| FY2021.Q3 | 2021.04 | 2,039 | 170 | 8.34% |

| FY2021.Q4 | 2021.07 | 2,219 | 47 | 2.12% |

| FY2022.Q1 | 2021.10 | 2,255 | 148 | 6.56% |

| FY2022.Q2 | 2022.01 | 2,216 | 169 | 7.63% |

| FY2022.Q3 | 2022.04 | 2,345 | 117 | 4.99% |

| FY2022.Q4 | 2022.07 | 2,637 | 67 | 2.54% |

| FY2023.Q1 | 2022.10 | 2,682 | 257 | 9.58% |

| FY2023.Q2 | 2023.01 | 2,532 | 174 | 6.87% |

| FY2023.Q3 | 2023.04 | 2,300 | 7 | 0.3% |

| FY2023.Q4 | 2023.07 | 2,049 | -233 | -11.37% |

| FY2024.Q1 | 2023.10 | 2,172 | 234 | 10.77% |

| FY2024.Q2 | 2024.01 | 2,091 | 114 | 5.45% |

| FY2024.Q3 | 2024.04 | 2,045 | 69 | 3.37% |

| FY2024.Q4 | 2024.07 | 2,494 | -185 | -7.42% |

沿革

1958年8月に有限会社山王鍍金工業所を設立し、弱電機部品の銀めっき加工・販売を開始。1959年3月に電気部品の金めっきや多層めっきを始めとする量産操業を開始。1969年4月に山王鍍金株式会社に商号変更・改組。1988年4月に株式会社山王に商号変更。2007年10月に東証JASDAQへ上場。2022年4月市場区分見直しによりスタンダードへ移行。本社は神奈川県横浜市。電子機器用コネクタが主力の貴金属表面処理加工会社。

株主構成

参照日時:

| 氏名又は名称 | 所有株式数 | 割合 |

| 荒巻 芳幸 | 739,480 | 16.02% |

| 有限会社山旺商事 | 528,000 | 11.44% |

| 山王貴金属株式会社 | 209,700 | 4.54% |

| 株式会社りそな銀行 | 192,000 | 4.16% |

| 荒巻 拓也 | 153,000 | 3.31% |

| 荒巻 喜代子 | 124,140 | 2.69% |

| 住友生命保険相互会社 | 100,000 | 2.17% |

| 株式会社山王従業員持株会 | 76,760 | 1.66% |

| 荒巻 典之 | 73,000 | 1.58% |

| JPモルガン証券株式会社 | 66,800 | 1.45% |

取締役会

参照日時:

| 役職名・氏名 | 生年月日 | 任期 | 所有株式数 |

| 取締役会長 甲山 文成 | 1946年10月4日 | (注)2 | 8,100 |

| 代表取締役社長 三浦 尚 | 1955年3月30日 | (注)2 | 4,600 |

|

専務取締役

東北事業部事業部長

荒巻 拓也 | 1980年10月26日 | (注)2 | 153,000 |

|

取締役

SPMC社長

井上 哲也 | 1968年6月13日 | (注)2 | 3,300 |

| 取締役 浜口 和雄 | 1968年5月18日 | (注)2 | 6,100 |

|

取締役

東北事業部副事業部長兼

技術部部長兼

東北事業部品質保証部

部長

樋口 雅信 | 1974年6月4日 | (注)2 | 500 |

|

取締役

(常勤監査等委員)

渡邊 和久 | 1959年6月24日 | (注)3 | 900 |

|

社外取締役

(非常勤監査等委員)

肥後 治樹 | 1959年6月20日 | (注)1 (注)3 | 1,100 |

|

社外取締役

(非常勤監査等委員)

神尾 諭 | 1959年12月16日 | (注)1 (注)3 | - |

(注)1.取締役(監査等委員)肥後治樹及び神尾諭は、社外取締役(監査等委員)であります。 当社の監査等委員については次のとおりであります。委員長 渡邊和久 委員 肥後治樹 委員 神尾諭

2.2023年10月26日後1年以内に終了する事業年度のうち最終のものに関する定時株主総会終結のとき

3.2023年10月26日後2年以内に終了する事業年度のうち最終のものに関する定時株主総会終結のとき

※有価証券報告書から抜粋

代表取締役の経歴

代表取締役社長の三浦尚氏は1955年3月生まれ。1978年に慶應義塾大学経済学部を卒業(卒業直後の経歴は開示なし)、1990年7月に株式会社りそな銀行へ入行。2008年1月に同社へ入社し、総務部や経営企画部を経験。2010年10月に取締役、2014年10月に常務取締役を経て、2019年4月に現職へ就任した。

報告セグメント

2023年10月期 参照日時:

| セグメント | 売上高(百万円) |

| 日本 | 1,562 |

| フィリピン | 610 |

貴金属表面処理事業の単一事業であり、報告セグメントは地域別の「日本」、「フィリピン」の2報告セグメントから構成される。「中国」の報告セグメントが存在していたが、当該セグメントを担う連結子会社の持分を2021年7月期に譲渡したことから連結範囲の対象外となっている。2022年7月期は売上高9,453百万円の構成は、日本が7,820百万円で82.7%、フィリピンが1,633百万円で17.3%となっている。セグメント間取引消去後の利益の構成は、日本が84.3%、フィリピンが15.7%。

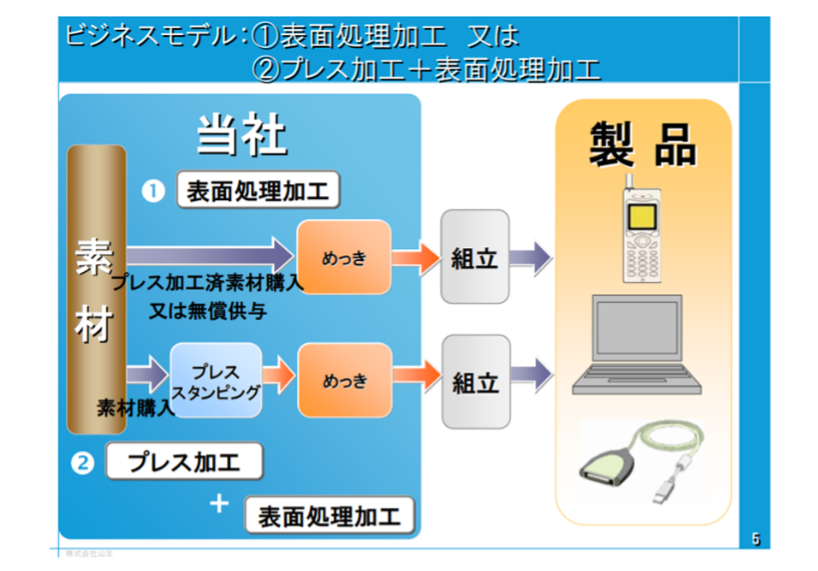

事業モデル

電気機器用のコネクタ・スイッチ等の精密プレス加工や金型の製作、貴金属表面処理加工を一貫して行う。精密プレス加工では電子部品の製造・販売メーカーもしくは当該メーカーから受注を受けたプレスメーカーから依頼を受けて、コネクタのプレス金型の設計から生産までを行い、プレス成型品を生産している。携帯機器用の小型製品から車載向け等の大型製品まで幅広く対応する。表面処理加工では、プレス成型品への金めっき加工や合金めっき加工を行う。取扱部品はパソコン関連から車載関連、産業機器関連まで様々な電子部品を手掛ける。日本本社とフィリピンの連結子会社で対応する。

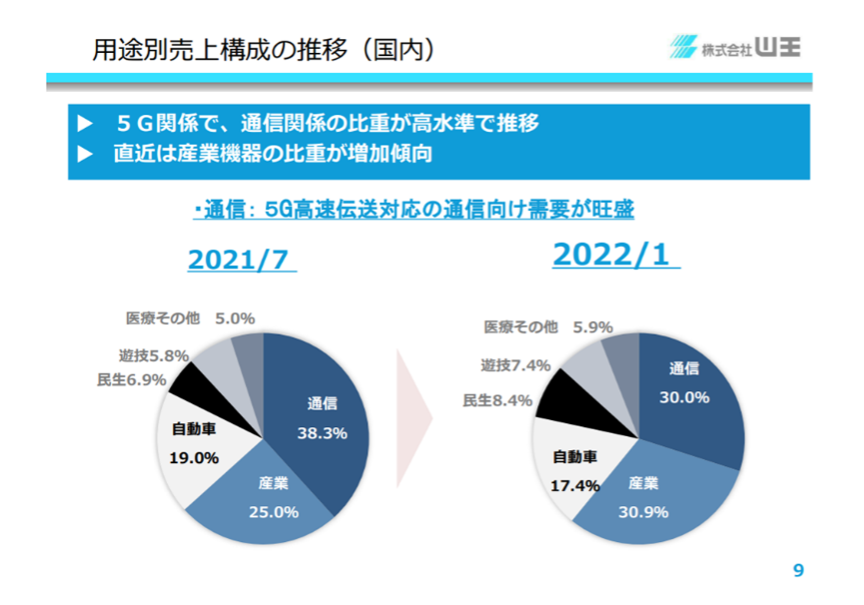

国内は需要が旺盛な通信業界の売上構成が高いほか、産業、自動車分野が高い割合を占める。(下図参照)

中国の連結子会社は2021年7月期第2四半期に売却し、連結の範囲から除外。5G基地局向けが堅調な日本と、車載向けが復調なフィリピンの生産拠点に注力する。

エレクトロニクス市場は年平均成長率が3%。5G通信向け・産業機器・車載・物流・工場ロボット・医療機器といった適用市場の拡大で、半導体の需要増加と連動する形でめっき加工の需要は、同社の行う精密プレス加工や表面処理加工の需要も含めて安定的に拡大していくとみられる。同社では拡大する需要の取り組みに向けて、設備投資を積極的に実施。めっきラインの新設や、プレス加工からめっき加工まで一貫した生産体制(国内工場を東北事業部に、海外をフィリピンにそれぞれ一本化)を整備するなど、生産力強化に取り組む。

競合他社

- 4973 日本高純度化学(24年3月期売上高11,419百万円)

- 4095 日本パーカライジング(24年3月期売上高125,085百万円)

- 3444 菊池製作所(24年4月期売上高5,209百万円)

連結の範囲

連結子会社1社と非連結子会社1社を持つ。フィリピンの連結子会社では、表面処理加工を中心に行い、総売上高に占める売上高の比率は10%を超える。

強み・弱み

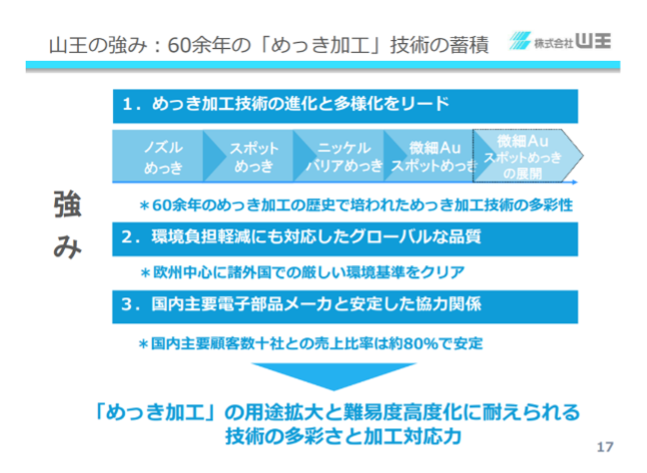

幅広い製品への対応力が強みの一つ。IoTの普及や工場自動化によって、スマホ向け製品から車載・産業機器向け製品まで製品ニーズの多様化が進む。また半導体等の精密部品ではめっきの微細化や高密度化が求められ、製品の付加価値も増加傾向である。同社は、60年以上に渡ってめっき加工技術を提供しており、国内の主要電気機器メーカーと安定した取引関係を構築。生産体制への積極的な設備投資を実施しており、少量多品種の製品への対応や、量産製品への対応の高速化を進める。またコスト対応力強化を同社は課題と認識しており、生産設備の移管や増設、および省人化設備の導入により顧客のニーズに合わせるとともに効率的な生産体制を整備する。リスク要因としては、主材料の金や銅の市場価格変動に伴う売上原価の上昇、連結子会社のフィリピンにかかる為替リスク、地政学リスクなどが挙げられる。

KPI

①売上高対人件費比率(設備投資の目的のひとつ、省人化の進捗を確認するため)

②受注高、受注残高(2021年7月期8,685百万円、783百万円)

③操業度、稼働率

④納期遵守率

⑤不良経費率

業績

売上高は2019年7月期に米中貿易摩擦や産業機器の生産調整の影響を受け、前期比▲15.3%の減収で7,101百万円に。2020年7月期以降は5G向け通信機器の需要拡大などを受け3期連続増収、2022年7月期は9,453百万円にまで成長した。営業利益は、赤字の年度多かったが2019年7月期を最後に黒転し3期連続増益。営業利益率も2020年7月期以降2.2%、3.2%、5.2%と改善している。フリーCFはマイナスの期が多い。2022年7月期末の自己資本比率は48.3%。長期的には60%から低下しているが、2020年7月以降をボトムに回復。