2021年3月23日上場廃止済み。読売新聞グループ本社が実施したTOB(株式公開買い付け)により、完全子会社化された。

よみうりランドの事業概要

同社は1949年9月、現川崎競馬場所在地に競馬場を建設し、自治体の財政再建の援助と、大衆の娯楽のための施設を賃貸することを目的に株式会社川崎競馬倶楽部として設立された。1950年5月、株式会社関東競馬倶楽部に商号を変更し、同年8月には東京証券取引所市場第1部に株式上場を果たした。従業員数は147名である(2020年3月期現在)。

同社の報告セグメントは総合レジャー事業、不動産事業、サポートサービス事業の3事業で構成される。このうち総合レジャー事業の2020年3月期外部売上高は20,168百万円であり、外部売上高全体の91.8%を占める主要事業となっている。また、総合レジャー事業は公営競技部門、ゴルフ部門、遊園地部門、販売部門の4部門から構成される。このうち公営競技部門の2020年3月期売上高は8,031百万円(同社売上高全体の29.1%)、ゴルフ部門は2,936百万円(10.6%)、遊園地部門は5,199百万円(18.8%)、販売部門は3,198百万円(11.6%)である。遊園地、公営競技の施設提供、ゴルフ場の3事業が基幹事業である。

読売新聞グループ本社が同社のその他関係会社として分類される。同社の連結子会社は、よみうりサポートアンドサービス、よみうりスポーツ、よみうり開発の3社である。そして、ワイエル21、日三産業は読売サポートアンドサービスと資本関係にあるが、よみうりランドの非連結子会社である。

よみうりランドの株主構成と読売グループ

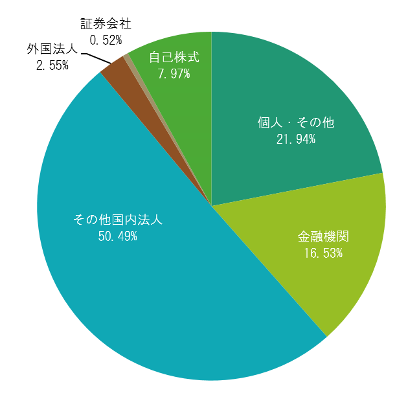

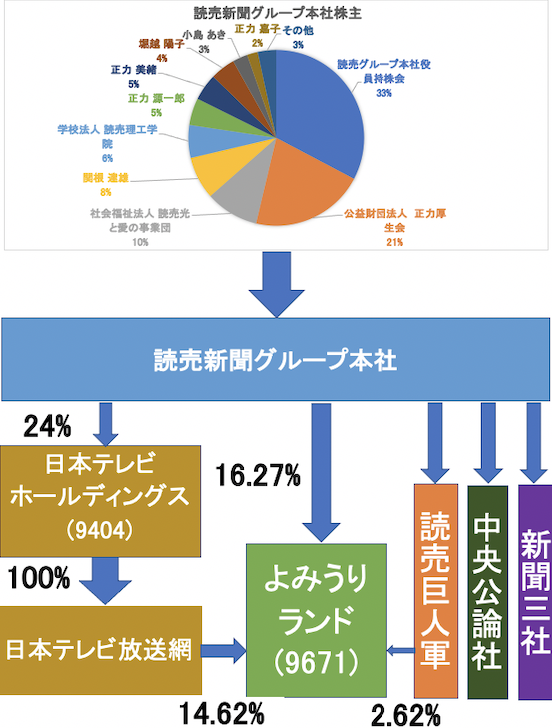

主要株主は読売新聞グループ本社(16.27%)、日本テレビ放送網(14.62%)、東京ドーム(7.57%)、三井住友信託銀行(4.97%)、大成建設(3.71%)、京王電鉄(3.05%)、読売巨人軍(2.62%)、横浜銀行(2.12%)、日本マスタートラスト信託銀行(1.72%)、オリンピア興業1.66%である。所有主体別株主構成は以下のグラフの通りである(よみうりランド公式ホームページより)。

同社の株主の外国法人構成割合は2.55%であるが、読売グループである日本テレビホールディングスの同割合は18.4%、外食・娯楽サービス業界(東洋経済60業種)時価総額首位のオリエンタルランドは11.9%であることから、よみうりランドは外国法人に相対的に人気がない銘柄であると考えれる。

同社の取締役は11名(出身は同社3名、読売新聞社5名、三井住友信託銀行1人、日本テレビ放送網1名、京王電鉄1名)、監査役は3名(出身は読売新聞社1名、通産省1名、三井住友銀行1名)であり、監査役会設置会社である。

同社代表取締役社長の溝口烈氏は1958年6月に生まれ、熊本県の出身である。1981年3月に慶應義塾大学法学部を卒業した後、同年4月には読売新聞社へ入社した。2017年6月に読売新聞大阪本社代表取締役社長に就任(現任)する。2020年6月にはよみうりランド代表取締役社長へ就任している(現任)。

株主構成と取締役会の構成を見ると、読売新聞社出身の取締役が多いという印象を抱くだろう。以下に読売グループの資本関係を大まかに整理した図を掲載する(読売グループ各社の有価証券報告書、親会社等状況報告書よりPERAGARU管理人作成)。

これを見ると読売新聞グループ本社は直接よみうりランドの株式を保有するだけでなく、日本テレビホールディングスや読売巨人軍を通して間接的によみうりランドの株式を所有している事が分かる。さらに同社第3位の株主である東京ドームは読売ジャイアンツの本拠地として読売巨人軍に頻繁にドームの使用権を提供している。また、この図には記載していないが、同社は6,309百万円(帳簿価額)分の日本テレビホールディングス株式を保有している。そして読売新聞グループ本社の株式は役員の持株会と正力家一族によって保有されている。また、現在の読売グループの地位を築き上げた正力松太郎氏と親交が深かった渡辺恒雄氏が読売新聞グループ本社の代表取締役である。グループ内には上場企業と非上場企業が混在しており、よみうりランドを取り巻く支配関係が非常に複雑になっている(資本関係以外の力関係の存在が想像できる)ため、コーポレート・ガバナンスの観点から外国法人が同社株式の保有を敬遠するのも納得できる。以上より、よみうりランドの業績を予測する場合には、グループ全体の動向についても一定の配慮が必要であると言えるだろう。

公営競技部門

同部門の事業内容は競馬、オートレース及び競輪の競技場等の施設運営である。2020年3月期の有価証券報告書のセグメント情報によると、神奈川県川崎競馬組合への売上高が3,967百万円、千葉県競馬組合への売上高が3,338百万円であり、これらの売上高だけで同部門全体売上高の91%を占める。また、船橋、川崎競馬場と同社の契約は歩合家賃制である。すなわち、馬券の売上高によって同社が受け取る賃借料が変動する契約となっている。また、川崎競馬組合への売上高は2017年3月期には2,767百万円であったが、2020年3月期には3,967百万円と拡大を続けており、当該事業の好調さが読み取れる。しかし、2021年3月期は新型コロナの影響で競馬の無観客開催を行い、競馬場での収入が消滅した。一方、地方競馬の好調でWeb投票が伸長している。同部門の事業の競合には東京都競馬(9672)が挙げられるが、この点については既に他の記事で解説しているため、こちらを参照して頂きたい。同社は競馬場等の巨大な固定資産を保有しているため、固定費が経営を圧迫しやすい業態である。そのため、新型コロナの影響で落ち込んだ入場者数の回復、Web投票の普及がカギである。

遊園地部門

同社は1964年3月に読売ランド(稲城市)の営業を開始し、1968年1月に名称をよみうりランドに改めた。1991年7月には「プールWAI」の営業を開始し、2014年3月に「日テレらんらんホール」の営業を開始、2016年4月に新遊園地エリア「グッジョバ!!」の営業を開始、2020年3月に新感覚フラワーパーク「HANA・BIYORI」の営業を開始している。

同遊園地の強みは都心からのアクセスの良さである。新宿駅から京王よみうりランド駅まで21分、そこからバスかゴンドラで5分移動すると遊園地に到着する。テーマパーク業界全体の動向としては、時代のメガトレンド「コト消費の増加」に乗っており、2012年から2019年までは入場者数・客単価共に上昇が続いていた。これに伴い、国内の市場規模も7,000億円を超えまで拡大している。

同社はチケット料、商品、飲食によって利益を得るビジネスモデルである。料金体系はアトラクション毎の課金と入園料、ワンデーパスの2通りである。ワンデーパスの料金は5,500円であり、テーマパーク首位ディズニーランドの7,400円に比べて低い。USJは変動価格制(シーズンや日毎の繁閑に応じて入園料を変動させる)を導入し、富士急ハイランドは入園料を無料にするなど、独自の料金体系を掲げる遊園地が出てきており、よみうりランドの料金体系にも焦点が当たる。

また、同社は2019年9月に創業70周年を迎えて10カ年計画を立案し、「スーパー遊園地」への変貌を目標に掲げ、「エンタメ植物園」や「アート水族館」を開業した。今後は大型ジェットコースター新設等を計画し、大型テーマパーク化へ挑戦する。2020年3月期の有価証券報告書の有形固定資産等付属明細表によると、遊園地の有形固定資産に対して4,442百万円投資をしていると読み取れる。これは遊技機や駐車場の新設・整備等にかかった資金であり、同時期の営業キャッシュ・フロー(以下、キャッシュ・フローをCF、キャッシュフロー計算書をC/Sと表記)4,068百万円を超えていることから、同社の10カ年計画の本気度は高いと言えるだろう。

また、同遊園地は新型コロナの影響で一時休業していた。。それに加え、再開後も入場制限をかけている。遊園地は実際に顧客が入園しない限り収益を出すのは困難であるため、新型コロナ発生以前の入園者数への回帰が至上命題である。

ゴルフ場部門

同社は1961年11月 に読売パブリックコース(稲城市)の営業を開始し、1964年4月に東京よみうりカントリークラブ(稲城市)の営業を開始、1978年10月に東京よみうりパブリックコースを法人会員制のよみうりゴルフ倶楽部に移行した。 その後、1979年1月に千葉よみうりカントリークラブ(市原市)、1985年9月に静岡よみうりカントリークラブ(掛川市)をよみうり開発株式会社より買取した。

同社は現在4つのゴルフ場を所有・経営しており、3ゴルフ場は会員制、1ゴルフ場はパブリック制である。同部門はゴルフ需要やイベント開催、気候等の複数の要因によって業績が左右される。2020年3月期は台風や新型コロナの影響が業績を悪化させたものの、2017年7月に導入した乗用カートや女性向けコンペ等の施策が実り、同部門売上高は2,936百万円(前年度比1.9%減)であった。

よみうりランドの財務状況と経営指標

2016年3月期から2020年3月期までのC/Sを見ると、営業CFは毎期プラスであり、投資CFは毎期マイナス、財務CFはマイナスの期が多いと読み取れる。当該傾向は長い歴史を持ちつつ安定して稼ぐ企業によく見られ、同社のC/Sは堅実優良型である分類できる。また、営業C Fの中で金額的重要性の高い長期預り金は23,749百万円(2020年3月末残高)であり、これは主にゴルフ場の預託金である。これは貸借対照表(以下、B/Sと表記)上、固定負債に分類される勘定科目であり、同社はゴルフ会員権を保有する顧客のうち一定条件を満たした者から返還請求を受けて現金が流出する可能性がある。当該金額は同期末の現金及び預金残高2,448百万円に対して著しく大きく、新型コロナの影響等で返還請求が相次いだ場合は同社の資金繰りを圧迫しかねないと言える。実際に同社は新型コロナの影響を受け、手元流動性確保を目的として短期借入金2,000百万円を調達しており、融資限度額を1,000百万円拡大している。

また、2020年3月期の売上高・営業利益の実績と、2021年3月期の同指標の予想から、同社の固定費は10,348百万円程度、変動比率(変動費÷売上高)は39.4%程度、損益分岐点売上高は17,083百万円程度と予想でき、当該売上高を下回る場合は営業利益がマイナスになってしまう可能性が高いと言える(例年「固定資産取得に係る支出」が他のCF項目と比較して突出して大きいことから、固定費は急激に変動すると考えられるため直近2期の数値を用いた)。既に2021年3月期第1四半期決算が発表されており、同四半期の売上高は3,091百万円である。当該売上高は前年同四半期比39.7%減の数値であり、2021年3月期通年の会社予想売上高18,900百万円に対する進捗率は16.4%である。同社の四半期報告書を2019年3月期以前に遡って売上高の進捗を確認すると、第1四半期は3%程度進捗が遅れることもあるが、基本的にはどの四半期も25%に近い進捗率であると読み取れる。2021年3月期通期会社予想売上高18,900百万円は、新型コロナの影響を考慮した上で同社が特別損失の計上と同時に発表した業績予想値である。そのため、当該数値に対する進捗率が25%を大幅に下回っている以上、再び業績を下方修正する可能性があると言える。

また、同社の流動比率(流動資産÷流動負債×100)は69.9%であるがこれは流動資産を全て流動負債の支払いに充当しても、流動負債の30.12%分の支払いが残ってしまうという状況を示している。2019年3月期末の流動比率は129.2%であり、それ以前も100%を超えていたが、2020年3月期第3四半期・第4四半期に流動比率が低下している。より詳細に見てみると、当該四半期にそれぞれ現金及び預金が1,872百万円、1,476百万円減少し、第4四半期のみ短期借入金が1,200百万円増加している。このことから、財務状態悪化の原因の半分程度は新型コロナの影響かもしれないが、残りは本業に起因するキャッシュ流出である可能性が高いと言える。今後、資金調達を行うために未だ投資を回収していない固定資産を帳簿価額未満で売却して特別損失を計上しP/Lを毀損するリスクがあると言える。

よみうりランドのカタリスト

「スーパー遊園地」への変貌が同社のカタリストといえる。2020年3月期の投資の大半は遊園地への投資であった。ディズニーやUSJのような独特のポジショニングに成功すれば客単価を上げる事が可能になり、業績改善に大きく貢献すると予想できる。当該投資の良否は定期的に検討する価値があるだろう。

また、資金繰りも同社のカタリストになると言える。2019年に10カ年計画を発表して投資を始めた矢先に新型コロナの影響で資金を流出させており、財務安全性が急激に悪化している。売上が立つ見込みが無ければ資金調達が困難になるため、特に遊園地とゴルフ場の顧客数の増減には注意を払う必要があるといえるだろう。